В ряде случаев предприниматели сталкиваются с необходимостью временно приостановить свою коммерческую деятельность без полной ликвидации своего индивидуального предпринимательства. Такое решение может быть обусловлено различными факторами, будь то временные экономические трудности, необходимость проведения реконструкции или переориентации бизнеса. В таких случаях важно знать, как правильно оформить процедуру временной остановки деятельности, чтобы минимизировать риски и сохранить юридическую сущность предприятия.

Неотъемлемой частью организационного процесса временной приостановки предпринимательской деятельности является выполнение нескольких неотложных мероприятий. Важно обратить внимание на оформление необходимых документов, включая уведомления об изменениях в налоговой службе и регистрационных органах. Также следует учесть, что временная приостановка деятельности может повлечь за собой изменения в условиях трудовых договоров, поэтому необходимо своевременно информировать сотрудников и заключать дополнительные соглашения.

Важным аспектом при оформлении временной приостановки деятельности является сохранение юридической сущности предприятия. В отличие от полной ликвидации, при временной остановке деятельности организация остается зарегистрированной и сохраняет свою правовую и хозяйственную дееспособность. Такое решение позволяет в будущем возобновить деятельность без необходимости проходить процесс регистрации заново.

Можно ли приостановить действие ИП, имея задолженность?

В данном разделе мы рассмотрим вопрос о возможности приостановки действия индивидуального предпринимателя в случае наличия задолженности. Задолженность может возникнуть по разным причинам, связанным с финансовой деятельностью ИП, и может создать сложности в его текущей работе.

Важно отметить, что приостановка действия ИП не связана с ликвидацией его деятельности, а является временной мерой, позволяющей урегулировать задолженность и пересмотреть стратегию работы. В таком случае, ИП может приостановить свою деятельность, сохраняя при этом право на возобновление ее в будущем. Это может быть полезно как для ИП, так и для его партнеров и клиентов, так как приостановка действия ИП может помочь избежать негативных последствий, связанных с непогашенными обязательствами.

Однако, приостановка действия ИП с задолженностью не означает, что налоговые платежи и взносы могут быть полностью пропущены. В соответствии с законодательством, ИП все равно должен выполнять обязательства по уплате налогов, страховых и других взносов. Приостановка действия ИП позволяет временно освободиться от выполнения операционных обязательств и принять меры по реструктуризации финансовых обязательств.

| Пункт | Вопрос |

|---|---|

| 1 | Какие действия следует предпринять для приостановки деятельности ИП? |

| 2 | Какие налоги и взносы все равно придется уплатить в период приостановки? |

| 3 | Сколько времени можно остановить действие ИП? |

| 4 | Какие риски сопряжены с приостановкой деятельности ИП? |

В следующих разделах мы более подробно рассмотрим каждый из этих вопросов и предоставим вам необходимую информацию для практического применения при принятии решения об приостановке действия ИП при наличии задолженности.

Как уменьшить налоговые выплаты для ИП?

1. Оптимальное использование налоговых льгот и вычетов

При правильном планировании и ведении бухгалтерии, ИП имеет возможность воспользоваться различными налоговыми льготами и вычетами. Например, вы можете применить упрощенную систему налогообложения, если ваш доход не превышает установленный порог. Также, существуют определенные категории расходов, которые можно учесть при расчете налоговой базы и получить соответствующие вычеты. Важно ознакомиться с налоговым законодательством и правильно применять его положения для минимизации налоговых платежей.

2. Применение системы планирования прибыли

Еще один способ сократить налоговые выплаты — использование системы планирования прибыли. Это означает, что вы можете установить определенные сроки и порядок распределения доходов, чтобы минимизировать налоговые обязательства. Например, по согласованию с бухгалтером, вы можете решить перенести выплату определенной суммы на следующий налоговый период, чтобы уменьшить налогооблагаемую базу в текущем периоде.

3. Эффективное управление расходами

Управление расходами — важная составляющая процесса уменьшения налоговых выплат. Вам следует тщательно анализировать все затраты вашего бизнеса и искать возможности для их оптимизации. Например, можно найти альтернативные поставщики товаров или услуг, пересмотреть договоры с арендодателями, рассмотреть возможность перехода на более эффективные технологии и т.д. Чем меньше расходы, тем меньше налоговых обязательств.

4. Применение налоговых ставок и сроков передачи документов

Есть еще один важный аспект, который следует учитывать при оптимизации налоговых выплат — налоговые ставки и сроки передачи документов. Зависимости от вида деятельности и определенных условий, в некоторых случаях можно воспользоваться более низкими налоговыми ставками или продлить сроки передачи отчетности. Для этого необходимо изучить действующее законодательство и консультироваться с профессионалами в области налогообложения.

| Виды расходов, обязательных для ИП | Пояснение |

|---|---|

| Налог на прибыль | ИП обязан уплачивать налог на полученную прибыль. |

| НДС | При достижении установленного порога оборота, ИП становится плательщиком НДС. |

| Единый налог на вмененный доход | Для некоторых видов деятельности предусмотрен единый налог, который рассчитывается на основе вмененного дохода. |

| Страховые взносы | ИП обязан уплачивать страховые взносы в ПФР. |

Важно помнить, что снижение налоговых платежей должно осуществляться в рамках действующего законодательства без применения незаконных схем и уклонения от уплаты налогов. Рекомендуется обратиться за консультацией к юристам или бухгалтерам, специализирующимся на налогообложении ИП, чтобы правильно применить все доступные инструменты и соблюсти все необходимые условия.

Какие расходы обязательны для ИП

Первым обязательным расходом для ИП являются налоговые платежи. Индивидуальные предприниматели обязаны уплачивать налоги в соответствии с установленными законодательством нормами. Налоги могут включать в себя такие составляющие, как налог на доходы физических лиц (НДФЛ), налог на имущество и другие виды налогов, в зависимости от вида деятельности ИП.

Вторым важным расходом для ИП являются страховые взносы. Индивидуальные предприниматели обязаны платить взносы в социальные фонды, чтобы обеспечить свою социальную защиту в случае болезни, травмы, временной нетрудоспособности или на пенсионное обеспечение. Размер страховых взносов зависит от вида деятельности, доходов ИП и других факторов.

Третьим обязательным расходом для ИП является оплата коммунальных услуг и аренда помещения. Каждый ИП должен учитывать расходы, связанные с использованием электроэнергии, водоснабжением, отоплением и другими коммунальными услугами. Также, если ИП арендует помещение для своей деятельности, ему необходимо уплачивать арендную плату.

Четвертым в списке обязательных расходов для ИП являются затраты на закупку сырья, материалов и оборудования. Каждый ИП должен обеспечить свою деятельность качественным сырьем, необходимыми материалами и современным оборудованием. Затраты на эти составляющие играют важную роль в успешной работе ИП и обеспечивают получение высокого качества продукции или услуг.

Алгоритм действий при временной приостановке ИП

В данном разделе рассмотрим последовательность действий, необходимых для осуществления временной приостановки деятельности индивидуального предпринимателя.

Шаг 1. Подготовка документации

Перед тем, как приступить к временной остановке Вашей деятельности, необходимо подготовить соответствующую документацию. В первую очередь, составьте заявление о приостановке деятельности, в котором указывайте причину и сроки остановки. Обратите внимание, что в заявлении должны быть использованы формальные, но ёмкие выражения, подчёркивающие необходимость временного приостановления ИП.

Кроме того, подготовьте иные документы, необходимые для юридической поддержки вашего решения. В частности, учтите возможные налоговые последствия и обязательства перед государственными органами. Для этого, обратитесь к соответствующим законодательным актам, или проконсультируйтесь с налоговым агентом.

Шаг 2. Уведомление о приостановке

После подготовки необходимой документации, обратитесь к налоговым органам, куда был зарегистрирован Ваш ИП. Предоставьте заявление о приостановке деятельности, сопровождаемое необходимыми документами. Уведомите налоговых инспекторов о причинах и сроках временной остановки Вашей деятельности.

Обратите внимание на то, что органы государственной статистики также могут потребовать уведомление о приостановке Вашей деятельности. Поэтому, не забудьте своевременно предоставить им необходимую информацию.

Шаг 3. Разъяснение сотрудникам и контрагентам

Приостановка деятельности ИП может повлечь за собой изменения в работе сотрудников и отношениях с контрагентами. Поэтому, важно разъяснить эту ситуацию своим сотрудникам и сторонним организациям. Уведомите их о временной приостановке Вашей деятельности и о возможных изменениях в сроках поставок или выполнения контрактных обязательств.

Также, обязательно уведомите своих поставщиков, партнеров и клиентов о временной остановке Вашей деятельности для предотвращения возможных недоразумений и снижения рисков заключения новых договоров на время приостановки.

Шаг 4. Внесение изменений в финансовую документацию

Важным этапом при временной приостановке деятельности ИП является внесение изменений в финансовую документацию. Помимо уведомления налоговых и статистических органов, необходимо обновить бухгалтерские записи и балансовую отчетность. Укажите в документах, что ИП временно не осуществляет свою деятельность и не подлежит налогообложению за соответствующий период.

Таким образом, последовательное выполнение этих шагов позволит вам осуществить временную приостановку деятельности ИП без ликвидации. При этом необходимо помнить о соблюдении всех законодательных требований и обязательств перед государственными органами.

Когда возможно освободиться от обязанности уплаты налогов и взносов

В определенных случаях лица, занимающиеся индивидуальной предпринимательской деятельностью, имеют возможность временно освободиться от обязанности уплаты налогов и взносов. Такая возможность открывается в случае необходимости временного приостановления предпринимательской деятельности без ликвидации собственного бизнеса.

Условия и период освобождения

Для того чтобы временно не уплачивать налоги и взносы, индивидуальный предприниматель должен выполнить ряд условий. Во-первых, задолженность перед государственными органами по налогам и взносам не должна превышать определенную сумму. Во-вторых, приостановка деятельности должна происходить на определенный срок, который установлен законодательством. В-третьих, приостановленная деятельность не должна включать в себя определенные виды работ, такие как оказание медицинских и образовательных услуг.

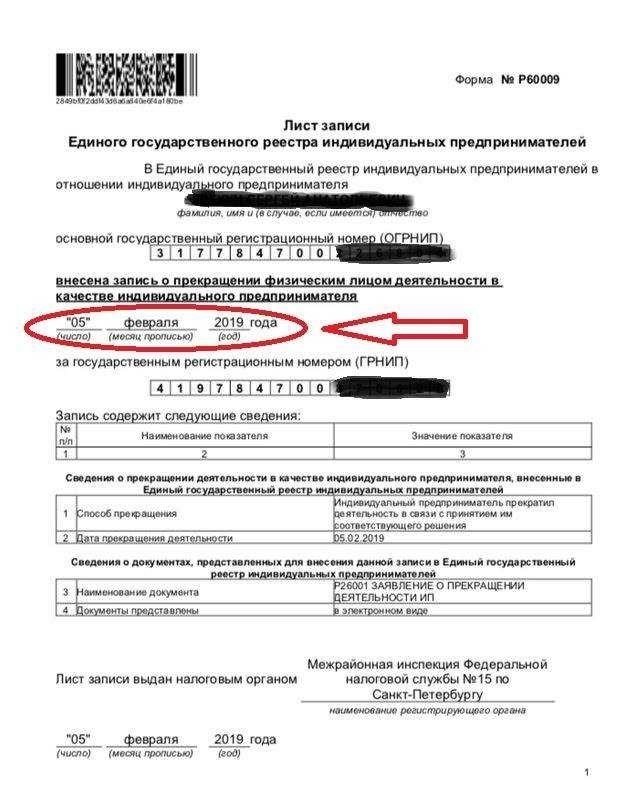

Процедура приостановки деятельности

Для осуществления приостановки деятельности без ликвидации индивидуальному предпринимателю необходимо обратиться в налоговый орган по месту регистрации и подать заявление о приостановке деятельности. В заявлении необходимо указать причину и срок приостановки, а также предоставить необходимые документы, подтверждающие право на такую приостановку. По окончании указанного срока деятельность автоматически возобновляется без дополнительных формальностей.

Важно отметить, что приостановка деятельности без ликвидации не означает полного освобождения от налоговой отчетности. В период приостановки необходимо соблюдать такие требования, как своевременное предоставление отчетности о доходах и расходах, а также ведение кассовой книги и учета денежных средств.

На какое время можно приостановить деятельность ИП?

В данном разделе рассматривается вопрос о возможности временной остановки деятельности индивидуального предпринимателя (ИП) без ликвидации его деятельности и способы стать плательщиком Налога на профессиональный доход (НПД).

Понимание возможностей и условий, на которые можно приостановить деятельность ИП, является важным аспектом для бизнесмена. Это может быть полезным в случае временной нерентабельности или возникновения других обстоятельств, которые не позволяют ИП осуществлять свою деятельность в полной мере. При этом, необходимо учесть, что приостановка деятельности не означает ликвидацию ИП, а всего лишь временное приостановление его работы.

В соответствии с законодательством, существуют определенные условия и порядок приостановки деятельности ИП. Одним из таких условий является уплата НПД. Для того чтобы стать плательщиком НПД во время приостановки деятельности ИП, необходимо соответствовать требованиям налогового законодательства и правильно оформить соответствующие документы.

Таким образом, приостановка деятельности ИП может быть осуществлена на определенный период времени, при соблюдении определенных условий, включая уплату НПД. Важно помнить, что приостановка деятельности не освобождает от обязанности уплачивать налоги и взносы, а является временной мерой для сохранения возможности возобновления работы ИП в будущем.

| Статья | Краткое содержание |

|---|---|

| 1 | Приостановка деятельности ип без ликвидации как оформить |

| 2 | Можно ли приостановить действие ИП, имея задолженность? |

| 3 | Как приостановить работу ИП, чтобы не платить налоги? |

| 4 | Какие расходы обязательны для ИП |

| 5 | Алгоритм действий при приостановке деятельности |

| 6 | Когда можно не платить налоги и взносы |

| 7 | На какое время можно остановить ИП? |

| 8 | Как стать плательщиком НПД |

| 9 | Можно ли остановить на время работу ИП? |

| 10 | Нужно ли платить страховые взносы |

Как стать плательщиком НПД

В данном разделе мы рассмотрим процесс становления плательщиком НПД (налог на профессиональный доход) при временной остановке работы индивидуального предпринимателя (ИП).

При приостановке деятельности ИП важно учесть, что плательщиком НПД становится лицо, осуществляющее предпринимательскую деятельность на территории Российской Федерации. В случае временной остановки работы ИП, возникает вопрос о нужности оплаты страховых взносов и налогов.

Для становления плательщиком НПД необходимо проделать несколько шагов. Во-первых, следует уведомить налоговый орган о временной остановке предпринимательской деятельности и, соответственно, приостановке работы ИП. При этом важно указать причину остановки и ожидаемую дату возобновления деятельности.

Во-вторых, после предоставления уведомления налоговому органу, необходимо заключить договор с Пенсионным фондом Российской Федерации (ПФР) о временном прекращении уплаты страховых взносов. В этом документе следует указать период временной остановки деятельности.

Очень важно помнить, что временная остановка работы ИП не освобождает от обязанности оплаты налога на имущество организаций (НИО). Данное обязательство остается в силе вне зависимости от статуса работы ИП.

| Преимущества и риски становления плательщиком НПД при остановке работы ИП |

|---|

|

Таким образом, чтобы стать плательщиком НПД при остановке работы ИП, необходимо уведомить налоговый орган о временной остановке деятельности, заключить договор с ПФР о временном прекращении уплаты страховых взносов, при этом учитывать обязанность по уплате налога на имущество организаций. Это позволит сохранить статус плательщика НПД и избежать лишних формальностей при возобновлении работы ИП.

Можно ли приостановить работу ИП на определенный период времени?

В процессе предпринимательской деятельности может возникнуть необходимость временно приостановить работу индивидуального предпринимателя. Это может быть связано с различными обстоятельствами, такими как необходимость решить личные или семейные проблемы, временные трудности с поставками товаров или оказанием услуг, а также другие обстоятельства, которые требуют временного прекращения деятельности.

Остановка работы ИП на определенный период времени не является безликвидационной процедурой и не требует специального оформления. Индивидуальный предприниматель имеет право самостоятельно решить, когда и на какой срок приостановить свою деятельность.

Однако необходимо учитывать, что приостановка работы ИП не является основанием для освобождения от налоговых обязательств. Во время приостановки предприниматель все равно должен уплачивать налоги и взносы в соответствии с законодательством.

Регламент приостановки работы ИП

В случае временной приостановки работы ИП необходимо уведомить налоговый орган о данном решении. Для этого предусмотрена специальная процедура подачи соответствующего уведомления.

Приостановка работы ИП может быть осуществлена на срок до одного года. В течение этого периода индивидуальный предприниматель не имеет права осуществлять предпринимательскую деятельность и получать доходы от нее.

Особенности приостановки работы ИП

Приостановка работы ИП может быть полезной в ситуации, когда предприниматель временно не может осуществлять свою деятельность, но не хочет или не может полностью прекратить свою предпринимательскую деятельность.

Основными преимуществами приостановки работы ИП являются возможность сохранить регистрацию юридического лица в качестве индивидуального предпринимателя и упрощенный порядок возобновления деятельности после приостановки.

Однако стоит помнить, что приостановка работы ИП не освобождает от налоговых обязательств и требует соблюдения определенных формальностей, таких как уведомление налогового органа о приостановке деятельности и своевременное уплаты налоговых и страховых взносов.

Нужно ли платить страховые взносы

Как известно, ИП обязаны уплачивать различные налоги и взносы в соответствии с действующим законодательством. Однако, возникает вопрос о необходимости платить страховые взносы в период приостановки деятельности или временной остановки ИП.

Основные аспекты платежей в период приостановки деятельности ИП

Период приостановки деятельности или временной остановки ИП может быть вызван различными причинами, такими как необходимость проведения ремонтных работ, отпуск предпринимателя, временная неспособность работать из-за заболевания и другие объективные обстоятельства.

В данном случае, ИП может обратиться в налоговую инспекцию с заявлением о временной приостановке деятельности и получить соответствующее разрешение. В период приостановки деятельности, ИП освобождается от уплаты налогов и страховых взносов, но при этом сохраняет свой статус и права предпринимателя.

Однако, стоит учитывать, что в период приостановки деятельности ИП сохраняет определенные обязательства перед государством. В частности, он должен своевременно проходить медицинские осмотры и представлять соответствующие документы в страховую компанию.

Таким образом, в период приостановки деятельности или временной остановки ИП, предпринимателю необходимо уведомить налоговую инспекцию о своих намерениях и получить соответствующее разрешение. В данном случае, ИП освобождается от уплаты налогов и страховых взносов, однако, сохраняет определенные обязательства перед государством.

Важно помнить, что каждая ситуация может иметь свои особенности, поэтому рекомендуется обратиться к профессионалам, чтобы получить конкретные рекомендации и индивидуальную консультацию по вопросу платежей в период приостановки деятельности ИП.