Многие люди сегодня задумываются о своем финансовом будущем, задаваясь вопросом о том, как защитить свои сбережения и денежные средства в случае возникновения непредвиденных обстоятельств. Одним из таких способов является страхование жизни. Большинство людей считают, что страхование жизни полезно только в случае смерти, но на самом деле у него есть и другие преимущества. Речь идет о налоговых льготах по страхованию жизни.

Налоговые льготы по страхованию жизни — это механизм, который позволяет гражданам экономить на налогах и защищать свои финансовые ресурсы. Как это работает? Очень просто. Если вы покупаете страховку жизни или потери трудоспособности, у вас есть возможность получить налоговую скидку. Это означает, что вы возвращаете определенную сумму, уплаченную за страховку, и экономите на налогах.

Налоговая скидка на страхование жизни доступна всем налогоплательщикам, независимо от их занятости — будь то официально зарегистрированные трудовые отношения или индивидуальная трудовая деятельность. Чтобы получить право на налоговый вычет, необходимо предоставить страховой полис, выданный в том году, в котором был проверен налоговый вычет. Важно отметить, что налоговые вычеты могут быть получены не только на себя, но и на членов семьи, включая детей до 18 лет.

Кто может получить налоговый вычет за страхование жизни?

- Физические лица, работающие и уплачивающие налоги на территории Российской Федерации,

- граждане, заключившие договор страхования жизни,

- физические лица, чей полис является долгосрочным накопительным страхованием жизни.

Для получения налоговых вычетов необходимо иметь официальное место работы или быть индивидуальным предпринимателем, так как только выплаты, произведенные по официальному трудовому договору или в рамках индивидуальной трудовой деятельности, могут быть рассчитаны как налоговые вычеты. Важно также отметить, что право на скидку имеют только те, кто платит налоги в бюджет Российской Федерации и участвует в финансовой системе.

Кроме того, для получения скидки необходимо заключить договор страхования жизни со страховой компанией, подтверждающий уплату страховых взносов. Важно отметить, что для получения права на налоговый вычет договор должен быть долгосрочным накопительным договором.

Поэтому мы сообщаем вам, что налоговые вычеты по страхованию жизни доступны ограниченному числу людей в России, которые заплатили налоги с полисов страхования жизни.

Что такое налоговый вычет?

Налоговые вычеты позволяют вернуть часть денег, уплаченных за страховку, которые можно использовать для дальнейших инвестиций или улучшения своего финансового положения.

Ставка налогового вычета составляет 13% от стоимости страховки. Это означает, что, например, если стоимость страховки составляет 10 000 рублей, вы можете получить 1 300 рублей в виде налоговой скидки.

Чтобы получить право на налоговую скидку, необходимо предоставить соответствующие документы, подтверждающие рыночные и страховые платежи. Это может быть квитанция об оплате, страховой полис или любой другой документ, выданный страховой компанией.

Важно отметить, что налоговую скидку на страхование жизни можно получить только один раз в год. Также стоит проверить, какие страховые предохранители отвечают требованиям для получения данного вида вычета, поскольку не все виды страхования признаются подходящими для получения налогового вычета. Дополнительную информацию по этому вопросу можно найти на сайте Налогового кодекса РФ и Федеральной налоговой службы.

Стоит ли тратить время?

Во-первых, стоит учесть, что налоговые вычеты могут сэкономить вам значительную сумму денег на уплате налогов. Это особенно полезно для тех, кто заботится о своем финансовом благополучии, то есть для тех, кто стремится минимизировать свои расходы.

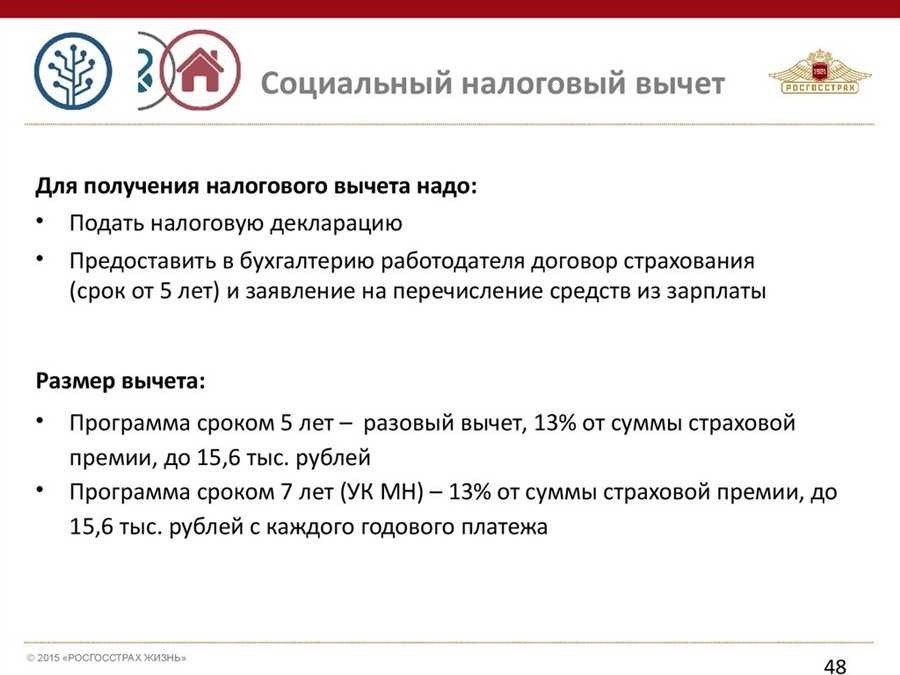

Во-вторых, процесс получения налоговых вычетов по страхованию жизни не является сложным или длительным. Для этого необходимо заполнить соответствующие формы и представить необходимые документы, подтверждающие оплату страхового полиса.

Кроме того, стоит учитывать, что налоговые вычеты не только экономят деньги налогоплательщиков, но и обеспечивают финансовую защиту в случае непредвиденных обстоятельств. Во многих случаях страхование жизни может стать незаменимым инструментом для обеспечения финансовой поддержки близких в случае их отсутствия или серьезной болезни.

Поэтому на вопрос о том, стоит ли получать налоговый вычет по страхованию жизни, есть не один ответ — да, стоит. Это сэкономит ваши деньги на налогах и обеспечит финансовую безопасность вам и вашим близким.

6. За какие страховки можно получить налоговый вычет

Налоговые вычеты по страхованию жизни предоставляются только в том случае, если полис оформлен на определенных условиях. По сути, налоговые вычеты предоставляются по следующим видам страховых полисов

-

Страхование жизни

Страхование жизни — один из самых распространенных видов страхования, который позволяет защитить финансовые интересы членов семьи и близких людей в случае непредвиденных обстоятельств, связанных с потерей одного из кормильцев. При покупке этого вида страхования можно получить налоговые льготы и сэкономить на налогах.

-

Страхование здоровья

Медицинское страхование — важный вид страхования, обеспечивающий финансовую защиту в случае несчастного случая или болезни. Приобретая эту страховку и соблюдая определенные условия, можно получить налоговые льготы.

-

Добровольное медицинское страхование

Добровольное медицинское страхование позволяет вам получать желаемую медицинскую помощь, включая оплату лекарств и лечения. Налоговые вычеты предоставляются, если вы оформите добровольное медицинское страхование и выполните определенные условия.

-

Страхование от несчастного случая

Страхование от несчастных случаев обеспечивает финансовую защиту в случае травмы или другого непредвиденного события, которое приводит к потере здоровья или инвалидности. При определенных условиях эта страховка подлежит вычету из налогооблагаемой базы.

-

Страхование имущества

Страхование имущества позволяет защитить его от различных рисков, таких как пожар, кража и стихийные бедствия. Некоторые виды страхования нежизни также могут предоставлять налоговые льготы.

При выборе страховщика и покупке страховки обратите внимание на условия предоставления налогового вычета. Убедитесь, что ваш страховщик предлагает такую возможность и предоставит вам все необходимые документы для получения скидки.

Какие документы нужны для вычета за страховки

Чтобы получить налоговый вычет на страховые взносы по страхованию жизни, необходимо предоставить определенные документы. Проверьте факт наличия страхового полиса и сумму уплаченных страховых взносов.

Ниже перечислены основные документы, которые необходимо предоставить

- Полис страхования жизни. Этот документ содержит условия полиса, сумму страховых взносов, срок действия и другие важные сведения. Заключенный полис является основанием для получения налоговых вычетов.

- Квитанции об оплате страховых взносов. Каждый платеж должен быть оформлен соответствующей квитанцией, подтверждающей факт оплаты. Копии всех квитанций за отчетный период должны быть предоставлены, если необходимо заявить налоговые вычеты.

- Сертификат о страховых выплатах. Если во время действия полиса производится выплата, в сертификате страховщика должны быть указаны сумма и цель выплаты. Это поможет обеспечить целевое использование страховой суммы и основание для получения налоговых льгот.

Вся документация должна быть оформлена надлежащим образом и содержать необходимую информацию. Отсутствие документации или ее неправильное оформление может стать причиной отказа в предоставлении налоговых вычетов.

Важно помнить, что вся документация должна быть надлежащим образом сохранена и предоставлена в налоговые органы при подаче налоговой декларации. Стоит также учитывать, что правила и требования по налоговым вычетам могут отличаться, поэтому рекомендуется проконсультироваться со специалистом или изучить налоговое законодательство для получения дополнительной информации.

Порядок получения налогового вычета за страховку жизни

Чтобы получить налоговую скидку на страхование жизни, необходимо соблюдать определенные правила поведения. Важно соблюдать все требования и предоставлять необходимую документацию, чтобы получить скидку в полном объеме.

Шаг 1: Определение права на вычет

Прежде чем претендовать на налоговую скидку, необходимо убедиться, что вы имеете право на ее получение. В России есть несколько категорий граждан, которые имеют право на эту скидку. К ним относятся пенсионеры, инвалиды, молодые родители и другие частные лица.

Шаг 2: Проверка условий страхования

Чтобы получить право на налоговую скидку, необходимо иметь полис страхования жизни при соблюдении определенных условий. Важно, чтобы полис соответствовал требованиям налогового законодательства. Подробности требований и условий можно уточнить в страховой компании или у профессионального эксперта.

Шаг 3: Сбор необходимых документов

Для получения налогового вычета необходимо предоставить определенные документы. К таким документам относятся страховой полис, копия полиса, подтверждение уплаты страховых взносов и другие документы, подтверждающие факт страхования жизни.

Шаг 4: Оформление налогового вычета

Для получения налогового вычета необходимо заполнить соответствующую форму в налоговой инспекции или через электронную систему налогового учета. Форма должна быть правильно заполнена и содержать всю необходимую информацию о страховании жизни заявителя и его личные данные.

После заполнения формы необходимо приложить все необходимые документы и подписать заявление на получение налогового кредита. Затем пакет документов необходимо предоставить в уполномоченную налоговую инспекцию или отправить через электронную систему.

Шаг 5: Ожидание рассмотрения и получение вычета

После подачи заявления на получение налогового кредита заявитель должен дождаться рассмотрения заявления в налоговой инспекции. Срок рассмотрения обычно составляет несколько недель или месяцев, в зависимости от загруженности налоговой инспекции.

После завершения рассмотрения заявления налоговая инспекция уведомляется о своем решении. При положительном решении налоговые вычеты возвращаются на ваш банковский счет или истребуются налоговым органом, если налоговый счет формируется по месту вашей работы.

Таким образом, если вы соблюдаете все требования и предоставляете необходимые документы, вы можете получить налоговые вычеты по страхованию жизни и сэкономить значительную сумму налога.

По каким страховкам можно вернуть налоговый вычет

Чтобы получить право на налоговые вычеты по страхованию, необходимо выбрать вид страхования, относящийся к определенной категории. Согласно действующему в Российской Федерации законодательству, скидки предоставляются только на определенные виды страхования, направленные на защиту интересов граждан.

Таким образом, основными видами страхования, по которым вы имеете право на налоговую скидку, являются

1. Страхование жизни

Страхование жизни — это гарантия сохранения вашей жизни и здоровья в случае болезни, травмы или других непредвиденных обстоятельств. Кроме того, вы должны выбрать полис с долгосрочными обязательствами (не менее пяти лет), который подлежит налогообложению.

2. Медицинское страхование

Медицинское страхование — один из самых популярных видов страхования, по которому можно получить налоговые вычеты. Этот вид страхования обеспечивает доступ к медицинским услугам и возмещение медицинских расходов.

3. Страхование имущества

Страхование имущества включает в себя страхование имущества, транспортных средств и других ценностей. Если застрахованное имущество повреждено или утрачено, страховщик выплачивает компенсацию за ущерб.

Однако следует помнить, что налоговые вычеты по страхованию предоставляются только на страхование вас, вашего супруга, детей или других родственников-родителей. Кроме того, размер скидки не может превышать установленных законом лимитов.

Поэтому, выбрав правильный вид страхования и подписав соответствующее лицо, граждане могут воспользоваться налоговыми скидками. Это может привести к значительной экономии на налогах.

Консультация специалиста

Если у вас возникли сложности или вопросы по поводу получения налоговых вычетов по страхованию жизни, рекомендуем обратиться к профессионалам. Они помогут вам разобраться во всех тонкостях и дадут необходимые советы.

Эксперты по налоговому праву и страхованию полностью осведомлены обо всех требованиях и правилах, касающихся налоговых вычетов. Они могут проанализировать вашу ситуацию, найти наиболее доступный вариант и предложить оптимальное решение.

Специальные советы особенно полезны при возникновении сложных ситуаций, связанных с дополнительными условиями или ограничениями на скидки. Они помогут вам разобраться в вопросах, касающихся суммы возмещаемых расходов, сроков подачи документов и других аспектов, которые могут повлиять на размер скидки.

Они также помогут вам подготовить документы, необходимые для получения скидки. Они проинформируют вас о документах, которые необходимо предоставить, и помогут правильно их составить, чтобы избежать ошибок и ускорить процесс получения скидки.

Помните, что информация, которую вы получите от экспертов, уникальна и адаптирована к вашему штату. Они помогут вам избежать возможных ошибок и сэкономить время и деньги.

Консультации экспертов — надежный способ получить налоговые скидки на страхование жизни. Это поможет вам разобраться во всех тонкостях и сделать скидку успешной.

11. Признаки качественной страховой компании

Выбор страховой компании для получения налоговой скидки на страхование жизни играет важную роль. Качество компании может повлиять на процесс получения скидки и общую надежность страхового покрытия.

При выборе страховой компании следует обратить внимание на следующие характеристики

- Лицензия и репутация: убедитесь, что компания имеет лицензию на предоставление страховых услуг. Ознакомьтесь с ее репутацией, рейтингами и отзывами.

- Финансовые права: изучите финансовые показатели компании, включая стабильность и способность выполнять свои обязательства перед клиентами.

- Условия и стоимость: внимательно изучите условия и стоимость предлагаемого страхования. Сравните с предложениями других компаний.

- Зоны покрытия: убедитесь, что полис включает все необходимые риски и условия, которые отвечают вашим потребностям и целям.

- Порядок оплаты: проверьте, как компания намерена рассчитываться с клиентами. Процедуры и сроки выплат должны быть понятными и прозрачными.

- Разнообразие страховых продуктов: проверьте, насколько широкий спектр страховых продуктов предлагает компания. Это позволит вам подобрать страховой полис в соответствии с вашими потребностями.

- Профессионализм и опыт: изучите страховой опыт компании и ее сотрудников. Чем больше опыта и знаний, тем лучше обслуживание и советы, которые вы получите.

Не забывайте учитывать свои потребности, цели и финансы при выборе страховой компании. Правильный выбор поможет вам получить налоговые вычеты по страхованию жизни и обеспечить надлежащую защиту вашей жизни и здоровья.