Налоговый учет требует от всех компаний признания налоговых обязательств и налоговых требований. Одним из способов оптимизации налоговых платежей является использование отложенных налоговых требований. Однако многие предприниматели не знают, что это такое и как они могут помочь улучшить финансовое состояние их предприятий.

Отложенные налоговые претензии возникают из-за разницы между налоговой базой актива и его бухгалтерской стоимостью. Эта разница может быть вызвана методами начисления амортизации, обесцениванием расходов или другими операциями, влияющими на бухгалтерскую стоимость актива.

Демонтированные налоговые активы позволяют компаниям отсрочить налогообложение и увеличить обычную выручку. Такие активы являются еще одним элементом, отражаемым в балансе компании и называемым «необоротными активами».

Например, компании могут использовать отложенные налоговые требования для зачета будущих налоговых обязательств или уменьшения текущей налоговой базы. Это позволяет компаниям сократить налоговые платежи и увеличить собственный капитал. В результате компании могут инвестировать дополнительные средства в развитие бизнеса или выплачивать дивиденды акционерам.

Зачем требуются отложенные налоговые активы?

Требования по налогам на развитие возникают из-за временных разниц между бухгалтерским учетом и налоговой базой. Бухгалтерский учет использует принципы, основанные на общепринятых стандартах финансовой информации, в то время как налоговый учет основан на юридических требованиях и налоговых правилах.

Временные разногласия возникают, когда показатели бухгалтерского учета отличаются от показателей налогового учета. Это может быть связано с различиями в методах амортизации, учета запасов или разными подходами к определению доходов и расходов.

Использование отложенных налоговых активов

Устраненные налоговые претензии могут быть использованы для уменьшения будущих налоговых платежей. Предприятия могут отсрочить налоговые платежи, инвестировать больше денег и развивать свой бизнес.

Предприятия могут использовать отложенные налоговые требования для зачета будущих налоговых обязательств. Например, если у компании есть временные разницы, которые создают отложенные налоговые требования, эти требования могут быть использованы для уменьшения будущих налоговых платежей.

Кроме того, требования по отложенному налогу могут быть использованы для снижения налоговых ставок, когда они возникают в результате определенных налоговых условий, таких как инвестиционные скидки или внедрение новых технологий.

Это позволяет компаниям более эффективно использовать свои финансовые ресурсы, привлекать инвестиции и способствовать росту бизнеса.

Таким образом, требования по отложенному налогу являются важным инструментом оптимизации налоговых платежей компании. Они позволяют отсрочить налоговое вознаграждение, компенсировать будущие налоговые обязательства и снизить налоговые ставки. Использование требований по отложенному налогу может помочь компаниям повысить финансовую эффективность и привлечь инвестиции в развитие бизнеса.

4. Постоянные разницы, ПНР и ПНД

В контексте налогового учета существует три основных понятия. Это постоянные разницы, временные разницы и отложенные налоговые требования.

- Постоянные разницы возникают из-за различий между бухгалтерской и налоговой отчетностью. Они остаются неизменными в течение всего отчетного периода, и их величина не зависит от их возникновения. Примерами постоянных разниц являются. Различия в амортизации, споры о стоимости активов и обязательств, а также активов, за которые отвечает бухгалтерская служба, а не налоговые органы.

- Временные разницы возникают в результате споров между бухгалтерскими и налоговыми справками, затратами, активами и обязательствами. Они возникают в конкретном периоде и могут привести к изменению будущих налоговых обязательств. Примерами временных разниц являются различия в стоимости имущества, последующей амортизации и продажах.

- Расчетные налоговые требования — это требования, возникающие в результате временных или постоянных различий между бухгалтерским и налоговым учетом операции. Они представляют собой потенциально возможные будущие налоговые льготы, которые могут быть использованы для уменьшения налоговых обязательств. Устраненные налоговые требования отражаются в бухгалтерском учете и могут быть предъявлены только при наличии достаточного будущего налогооблагаемого дохода.

Изучение постоянных, временных и отложенных налоговых требований позволяет компаниям лучше управлять своими налоговыми обязательствами, оптимизировать налоговые платежи и прогнозировать будущие налоговые потребности. Однако в любом случае необходимо не только знать концепции этих понятий, но и понимать их применение и особенности.

Как отразить изменения отложенного налогового актива

Отложенные налоговые требования являются положительным элементом баланса компании и могут быть признаны в различных случаях. Изменения в налоговом законодательстве, изменения в налоговых ставках или изменения в оценке активов и обязательств компании могут привести к изменениям в требовании по отложенному налогу.

Оценка активов и обязательств

Если компания меняет оценку своих активов и обязательств, это может повлиять на сумму требования по отложенному налогу. Например, если компания увеличивает оценку своих активов, сумма требования по отложенному налогу, относящаяся к налоговым льготам, может увеличиться.

Кроме того, изменения в оценке активов и обязательств могут привести к временным изменениям в спорах, что может повлиять на сумму требования по отложенному налогу. Например, если компания решит распределить определенные активы, это может привести к уменьшению суммы отложенного налогового требования.

Изменение налогового законодательства и ставок налогообложения

Если произойдет изменение налогового законодательства или налоговых ставок, это также может привести к изменению суммы требования по отложенному налогу. Например, если правительство повысит налоговые ставки, это может привести к уменьшению суммы отложенного налогового требования.

Изменения в налоговом законодательстве также могут привести к изменениям в правилах расчета требований по отложенному налогу. Например, если компания имеет право на налоговый вычет, изменение законодательства может привести к потере такой возможности, что, в свою очередь, может привести к уменьшению требований по отложенному налогу.

При изменении требований по отложенному налогу необходимо произвести соответствующие бухгалтерские проводки. Это может потребовать согласования финансовых данных с компетентным налоговым органом.

Как учитываются отложенные активы?

Прежде всего, важно понимать, что требование по отложенному налогу — это ожидаемая экономическая выгода за будущий период, которая может быть использована для уменьшения налоговых обязательств организации. Оно возникает в результате временной разницы между бухгалтерской стоимостью активов и обязательств и налоговым обязательством.

Развитые активы требуются в соответствии с Международными стандартами финансовой отчетности (МСФО) и могут быть представлены как отдельная статья или часть прочих активов в балансе компании. Они отражаются на счете «отложенные налоговые требования» и могут иметь различное происхождение.

Учет отложенных активов начинается с определения временного противоречия между бухгалтерской и налоговой базой и обязательствами по активу. Затем они анализируются для определения того, относится ли ожидаемая экономическая выгода от разницы к данной группе. Если получение будущей выгоды вероятно, переменный актив признается в бухгалтерском учете.

Расчет требования по отложенному налогу основывается на двух основных принципах: вероятности получения будущих финансовых выгод и возможности оценки их суммы. Учет отложенных активов требует оценки потенциальных будущих финансовых выгод, которые может принести данный актив, и вероятности получения этих выгод. Для этого используются стандарты МСФО. Необходимо применять сильный и обоснованный кризис.

Организациям также необходимо учитывать изменения в ожидаемых экономических выгодах, связанных с отложенным активом. Если прибыли, убытки или налоговые ставки изменятся, отложенные активы необходимо будет переоценить с учетом новых факторов. Это позволит обновить учетную информацию и получить более точное представление о положении дел в организации.

Учет отложенных налоговых требований — сложный процесс, требующий соблюдения различных правил и принципов; при правильном применении МСФО организации смогут обеспечить прозрачность и точность своих учетных файлов и оптимизировать налоговые платежи.

Временные разницы как база отложенного налога на прибыль

Отложенные налоговые требования (DTA) и отложенные налоговые обязательства (DTL) рассчитываются на основе временных разниц. Временные разницы могут возникать при признании доходов и расходов из-за различий между налоговым учетом и финансовой отчетностью компании.

Существует два типа временных разниц Демонтированные налоговые требования и отложенные налоговые обязательства. Отложенное налоговое требование возникает, когда налоговая база финансовой отчетности превышает налоговую базу налогового счета. Это означает, что компания получает будущие налоговые льготы.

Налоговое обязательство возникает, когда налоговая база финансовой отчетности превышает налоговую базу налогового счета. В этом случае компании придется заплатить больше налогов в будущем.

Пример временной разницы

Предположим, компания получает доход от аренды в размере 100 000 рублей. Согласно Налоговому кодексу, этот доход должен быть распределен на пять лет. Поэтому в финансовой отчетности компании доход признается в размере 20 000 руб. в год.

Однако в налоговом учете компании имеют право изъять всю сумму дохода в течение года сбора. Поэтому в налоговом учете доход признается в сумме 100 000 руб.

В данном случае временная разница составляет 80 000 рублей (100 000 — 20 000). Компания может использовать эту разницу для уменьшения будущих налоговых платежей, создавая тем самым отложенный налоговый актив в размере 80 000 руб.

Наконец, компаниям необходимо учитывать временные разницы и рассчитывать отложенные налоговые активы и отложенные налоговые обязательства, чтобы оптимизировать налоговые платежи и обеспечить соблюдение налогового законодательства.

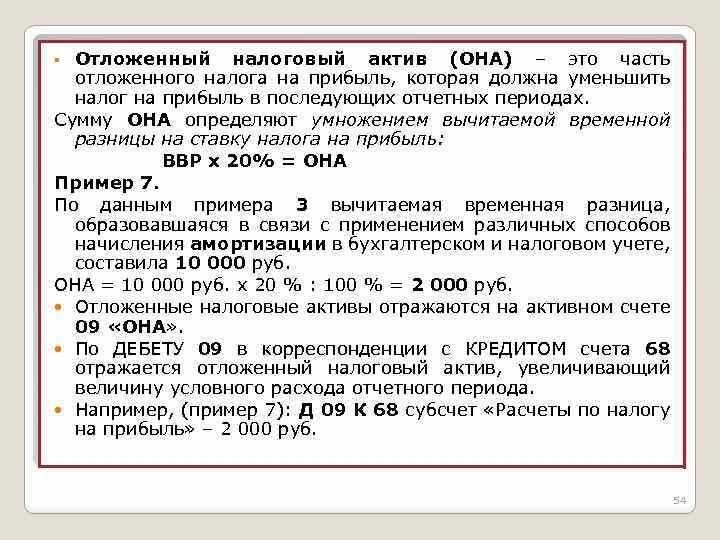

ОНА и ОНО как части отложенного налога на прибыль

ОНА возникает при наличии временных разниц в бухгалтерском учете компании, которые приводят к будущим налоговым выгодам. Например, если стоимость актива в бухгалтерском учете выше, чем в налоговом, компания имеет право признать эту разницу в качестве отложенного налогового актива.BK Это отражается в балансе компании и помогает оптимизировать будущие налоговые платежи.

Налоговое обязательство возникает при наличии временной разницы в бухгалтерском учете компании, которая приводит к возникновению будущих налоговых обязательств. Например, если балансовая стоимость актива ниже его налоговой стоимости, компания должна отразить эту разницу как отложенное налоговое обязательство.

Важно отметить, что TNS и DNS могут относиться к различным событиям и операциям, происходящим в рамках бизнеса; TNS возникает в результате временных разниц, относящихся к активам и обязательствам, а DNS — в результате временных разниц, относящихся к доходам и расходам.

Отложенные налоговые активы и отложенные налоговые обязательства являются важными понятиями в налоговой информации компании. Правильный и точный учет этой информации помогает компаниям оптимизировать свои налоговые платежи и предоставлять достоверную налоговую отчетность.

Учет расчетов по налогу на прибыль

Расчет текущего налога на прибыль

Расчет текущего налога на прибыль требует учета всех доходов, расходов и других факторов, которые могут повлиять на налоговую базу. Это включает в себя следующие шаги

- Определение дохода до налогообложения и применение налоговых ставок.

- Определение налоговых льгот, которые могут быть применены к налоговой базе.

- Расчет текущего подоходного налога как разницы между налоговой базой и налоговыми льготами.

Компании должны рассчитывать и отражать текущий налог на прибыль в своей финансовой отчетности, чтобы соответствовать налоговым требованиям и избежать штрафов.

Отражение в отчетности

Расчеты налога на прибыль отражаются на специальных счетах и в таблицах в финансовой отчетности компании. Одним из ключевых элементов отчета является таблица, в которой отражаются все доходы, расходы и налоговые вычеты, включенные в расчет текущего налога.

| Название. | сколько |

|---|---|

| Доходы | … |

| Расходы | … |

| Налоговые вычеты | … |

| Текущий налог на прибыль | … |

Эта таблица может использоваться для отображения текущей информации по налогу на прибыль и обеспечения прозрачности информации о компании.

Учет налога на прибыль — сложный и ответственный процесс, требующий внимательности и точности. В случае возникновения сомнений или проблем рекомендуется обратиться к налоговому бухгалтеру или специалисту, чтобы убедиться в правильности расчетов и их соответствии законодательству.

11. Как осуществляется учет отложенных налоговых активов?

Сформулированные налоговые требования соответствуют правилам бухгалтерского учета и требованиям Федерального закона «О бухгалтерском учете».

Во-первых, компания должна определить наличие отложенного налогового актива. Это делается путем оценки временных разниц между бухгалтерской и налоговой базами активов и обязательств. Оценка основывается на налоговых ставках и налоговом законодательстве.

Отложенные налоговые активы должны оцениваться исходя из вероятности получения будущих налоговых выгод. Отложенные налоговые активы не должны признаваться, если вероятность получения налоговых выгод составляет менее 50%.

Отложенные налоговые активы отражаются в бухгалтерском учете. Они отражаются как активы в бухгалтерском балансе и должны быть подготовлены путем создания соответствующих счетов.

Отложенные налоговые активы должны пересматриваться и оцениваться ежегодно на отчетную дату. Признание отложенных налоговых активов может также меняться в случае изменений в законодательстве или в оценке компанией возможности получения налоговых льгот.

Обязательства по отложенным налоговым активам должны быть подтверждены достаточными доказательствами их существования.

Учет отложенных налоговых активов является важным аспектом финансового учета компании. Он позволяет компаниям рассчитывать будущие налоговые льготы и оптимизировать налоговые платежи. Это важный элемент успешного управления компанией.

11. Пример расчета налоговых активов и обязательств на примере условной компании

Чтобы лучше понять требования к отложенному налогу и принципы расчета обязательств, давайте рассмотрим конкретный пример на примере крупной производственной компании.

Данные для расчета

| Индексные имена. | Сумма, руб. | Удаление. | Кредиты. |

|---|---|---|---|

| Выручка от продажи товаров | 1000000 | + | |

| Себестоимость проданных товаров | 600, 000 | — | |

| Налоговая ставка на прибыль 20% налог | 80, 000 | — |

Предположим, что компания отложила свои налоговые требования и отложенные налоговые обязательства, как показано в таблице ниже.

| Название. | Сумма, руб. |

|---|---|

| Отложенное налоговое требование | 30, 000 |

| Отложенное налоговое обязательство | 10000 |

Расчет текущего налога на прибыль

Сначала рассчитайте текущий налог на прибыль, используя следующие виды

Текущий налог на прибыль = (выручка — расходы на продажу) * налоговый коэффициент

В данном примере (1, 000, 000-600, 000) * 0. 2 = 80, 000 рублей.

Расчет отложенного налогового актива

Отложенный налог рассчитывается путем умножения разницы между базовой стоимостью актива и его учетной стоимостью на ставку налога. В нашем примере:.

Отложенное налоговое требование = (30, 000-10, 000) * 0. 2 = 4, 000 руб.

Расчет отложенного налогового обязательства

Налоговое обязательство рассчитывается так же, как и отложенное налоговое требование.

Отложенное налоговое обязательство = (30, 000-10, 000) * 0. 2 = 4, 000 руб. 2 = 4, 000 руб.

После того как компания рассчитала текущий налог на прибыль, требования и обязательства по отложенному налогу выглядят следующим образом

| Название. | Сумма, руб. |

|---|---|

| Выручка от продажи товаров | 1000000 |

| Себестоимость проданных товаров | 600, 000 |

| Налог на прибыль | 80, 000 |

| Текущий налог на прибыль | 80, 000 |

| Отложенное налоговое требование | 30, 000 |

| Отложенное налоговое обязательство | 10000 |

Этот пример показывает, что у компании есть отложенное налоговое обязательство в размере 30 000 фрикций и отложенное налоговое обязательство в размере 10 000 фрикций, в то время как текущий налог на прибыль составляет 80 000 фрикций. Все эти цены учитываются при расчете налогового обязательства и помогают компании оптимизировать налоговые платежи.