Упрощенная система налогообложения — это система налогообложения, имеющая множество преимуществ для предпринимателей и индивидуальных предпринимателей. Чтобы перейти на упрощенную систему налогообложения, необходимо подать документы в налоговую инспекцию и получить разрешение.

В чем преимущества упрощенной системы налогообложения? Во-первых, это упрощенная форма отчетности. Предприниматели освобождаются от необходимости вести сложный бухгалтерский учет и предоставлять многочисленные справки. Вместо этого им достаточно составлять ежеквартальные налоговые декларации.

Во-вторых, упрощенная система налогообложения дает налоговые преимущества. При этом налоговые ставки могут быть значительно ниже, чем при общей системе налогообложения. В зависимости от вида деятельности предприниматели могут платить налог по ставке 6 или 15 % от валового дохода за отчетный период.

Однако, чтобы воспользоваться этими льготами, необходимо подать заявление на налоговую оценку. Заявление должно содержать всю необходимую информацию о предпринимателе и его деятельности. Также требуется дополнительная документация, подтверждающая право на применение упрощенной системы налогообложения.

Важно отметить, что упрощенная система налогообложения подходит не для всех видов деятельности. Некоторым предпринимателям может показаться более выгодной и удобной общая система налогообложения. Поэтому перед применением упрощенной системы налогообложения рекомендуется проконсультироваться с налоговым консультантом или специалистом.

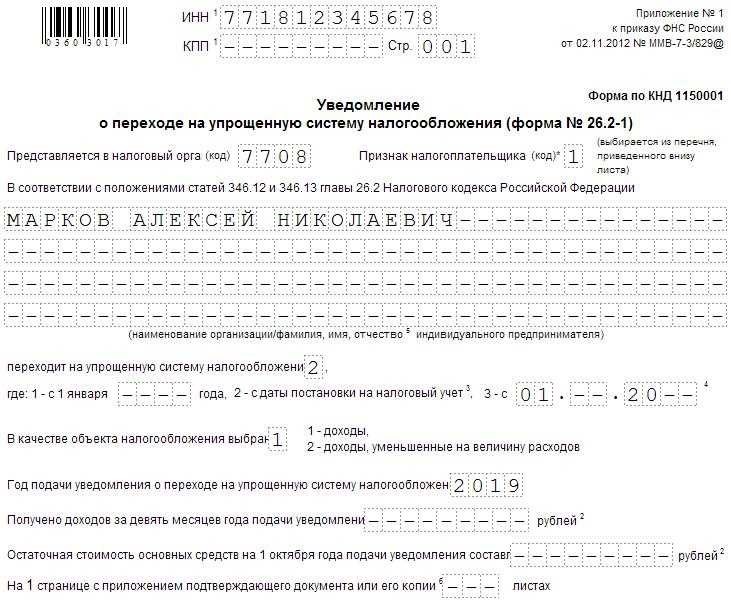

Образец заполненного уведомления о применении УСН для организаций

Уведомления требуются при регистрации организации и на этапе перехода на упрощенную систему налогообложения (УСН). Рекомендуется ознакомиться с шаблоном, чтобы правильно заполнить уведомление.

Пример заполнения формы уведомления об упрощенной системе налогообложения приведен ниже

- Наименование налогоплательщика: ООО «Пример компании».

- НДС: 1234567890

- КПП: 987654321

- Адрес: Россия, г. Москва, ул. Прибрежная, д. 1.

- Дата регистрации: 1 января 2022 г.

- ОКПО: 12345678

- Угол глубины: 12,34

- Налоговая база: расходы минус доходы

- Метод определения налоговой базы: доходы минус расходы

- Реквизиты лицевого счета: № счета 12345678

- Прогнозируемый оборот: 1000000 руб.

- Тип налогоплательщика: организация

После заполнения уведомления по образцу необходимо приложить копию устава и копию решения учредителя (для регистрации) или практику представителя учредителя (упрощенная система налогообложения). Другие необходимые документы и подписи для обмена информацией. Заявление подается в налоговую инспекцию или налоговый орган по месту регистрации учреждения.

После подачи заявления налоговый орган проверяет документы и в случае положительного решения ставит организацию на учет по упрощенному режиму налогообложения и направляет соответствующее уведомление.

Как подать документ в процессе регистрации ООО

Если вы создаете общество с ограниченной ответственностью (ООО) и выбираете упрощенную систему налогообложения (УСН), то при регистрации общества необходимо подать специальное уведомление о применении УСН.

Для подачи документов в процессе регистрации ООО необходимо заполнить форму установленного образца, которую можно найти на сайте Федеральной налоговой службы или получить в налоговой службе. Обратите внимание, что форма должна быть заполнена без ошибок. В противном случае ваше заявление может быть отклонено.

Перед заполнением ускоренного налогового уведомления внимательно прочитайте все инструкции и рекомендации, чтобы избежать возможных ошибок в процессе подачи. Вам нужно будет указать название организации, номер НДС, ОГРН, вид деятельности, налоговый статус и любую другую информацию, необходимую для регистрации.

После заполнения уведомления оно должно быть подписано представителем и уполномоченным представителем компании и подано в налоговую инспекцию вместе с другими документами, необходимыми для регистрации ООО.

Важно соблюдать все сроки подачи документов, чтобы избежать штрафов и задержек в процессе регистрации. Если у вас возникли сомнения или вопросы по заполнению и подаче декларации, проконсультируйтесь со специалистом.

Как правильно заполнить уведомление о применении УСН

1. Название и юридический адрес организации

В начале декларации укажите полное название организации, включая ее организационно-правовую форму (например, ООО, ИП и т. д.). Следующая информация (адрес, номер НДС, ОГРН) должна соответствовать официальной регистрации организации

2. Код по ОКАТО

Определите код места нахождения по ОКАТО, который можно найти в справочном документе ОКАТО или уточнить в налоговых органах по месту жительства.

3. Организационно-правовая форма

В этом разделе укажите организационно-правовую форму организации (например, ООО, ИП и т. д.). Если организация является индивидуальным предпринимателем, укажите только имя, фамилию и псевдоним.

4. Период применения УСН

Определяет период, в течение которого организация намерена применять упрощенный режим налогообложения. Как правило, это начало календарного года.

5. Основание для применения УСН

В этом разделе описывается база, на основании которой организация намерена применять упрощенный режим налогообложения. Например, основание может быть следующим. «Статья 346.11 Налогового кодекса Российской Федерации (далее — Кодекс)» или «Пункт 3 статьи 346.16 Кодекса». В зависимости от выбранного основания могут потребоваться документы, подтверждающие право на применение упрощенной системы налогообложения.

Следует отметить, что все данные и сведения в уведомлении должны быть заполнены без ошибок и соответствовать оригиналу организации. Не забывайте тщательно проверять орфографию и ставить периоды и стороны в правильном положении.

6. Как выбрать ИФНС для информирования о переходе на упрощенку

1. Учитывайте географическое расположение

При выборе ИФНС для уведомления о переходе на упрощенную систему налогообложения учитывайте географическое положение организации. Рекомендуется выбирать налоговый орган, расположенный недалеко от места ведения деятельности. Это позволит быстрее получить необходимые документы, помощь и консультации от налогового органа.

2. Консультируйтесь с профессионалами

Если вы не знаете, какой налоговый орган выбрать, обратитесь за помощью и консультацией к специалистам по налоговому праву. Они могут дать ценный совет и подсказать, какой налоговый орган лучше всего подходит для вашей системы.

3. Исследуйте информацию на сайте ФНС

Чтобы выбрать налоговую службу, которая сможет проинформировать вас об упрощенной системе налогообложения, посетите официальный сайт Федеральной налоговой службы. Там вы найдете информацию о различных налоговых органах, их адреса, контактные данные и часы работы. Это поможет вам выбрать подходящий налоговый орган.

Помните, что выбор ДОУ для информирования вас о переходе на упрощенную систему налогообложения является важным шагом на пути к подаче уведомления. Если вы сделаете правильный выбор, то сможете обратиться за помощью, если она вам понадобится.

Сроки подачи уведомления

Для организаций, желающих применять упрощенную систему налогообложения УСН, очень важно знать сроки подачи соответствующих уведомлений. Согласно законодательству, заявление о переходе на упрощенную систему налогообложения должно быть подано организацией в налоговые органы до 31 декабря текущего года.

Если организация была создана в течение года, то уведомление о введении упрощенной системы налогообложения должно быть подано в течение пяти рабочих дней после государственной регистрации. Если уведомление не представлено в установленный срок, применяется общий режим налогообложения.

Важно отметить, что применение упрощенного налогового режима для упрощенной системы налогообложения начинается сразу после подачи уведомления. Организации, уже применяющие упрощенную систему налогообложения, должны ежегодно подтверждать свое желание использовать эту систему и до 31 декабря подать уведомление о продолжении применения упрощенной системы налогообложения. Если такое уведомление не будет подано, организация прекратит применять упрощенную систему налогообложения и перейдет на общую систему налогообложения.

Бланк заявления о переходе на УСН (по форме № 26.2-1)

В данном пункте установлена форма заявления о переходе на упрощенную систему налогообложения, применяемую на территории РФ. Форма составляется по форме № 26. 2-1 и содержит сведения, необходимые для раскрытия информации об организации в государственных налоговых органах. Предполагается переход на упрощенный режим налогообложения.

Чтобы правильно заполнить форму, необходимо обратить внимание на следующие моменты

1. Заголовок бланка

В верхней части формы необходимо указать наименование организации, ее адрес, регистрационный номер ОГРН и номер НДС.

2. Реквизиты организации

Кроме того, необходимо указать информацию об организации, например, сведения о руководителе организации (ФИО, местонахождение, паспортные данные).

3. Перечень документов

В этом разделе должен быть четко указан перечень документов, которые необходимо приложить к заявлению. В принципе, это устав организации и протокол собрания участников/акционеров, на котором было принято решение о переходе на упрощенный режим налогообложения.

4. Сведения о переходе на УСН

В этом разделе необходимо уточнить информацию о переходе на упрощенную систему налогообложения, в том числе дату начала применения упрощенной системы налогообложения, дату регистрации в качестве налогоплательщика НДС (если требуется) и сведения о регистрирующем органе.

5. Подпись и дата

Последняя часть формы должна быть подписана руководителем учреждения с указанием даты подписания заявления.

После заполнения формы заявление о переходе на упрощенную систему налогообложения необходимо подать в налоговую инспекцию в установленные сроки. При подаче заявления необходимо убедиться, что оно правильно дополнено, так как неверная информация может повлечь за собой отказ в переходе на упрощенную систему налогообложения.

11. Как осуществляется переход на упрощенную систему налогообложения после регистрации

Переход на упрощенную систему налогообложения (УСН) после регистрации организации включает в себя несколько этапов.

1. Подготовка уведомления

Необходимо подать уведомление о переходе на упрощенную систему налогообложения (форма 26. 2-1), включив в него необходимые сведения о налогоплательщике и выбранной системе налогообложения.

2. Подача уведомления

Заполненные уведомления необходимо представить в налоговый орган по месту регистрации учреждения. Это можно сделать непосредственно через представителя или направить документ заказным письмом.

При подаче уведомления необходимо предоставить необходимые документы, подтверждающие применение упрощенного режима налогообложения. К таким документам можно отнести законодательство, регистрационную карточку налогоплательщика и реквизиты банковского счета.

3. Регистрация перехода на УСН

После получения уведомления налоговый орган регистрирует переход учреждения на упрощенный режим налогообложения и выдает подтверждающий документ — свидетельство о постановке на учет в качестве налогоплательщика нового вида налога.

Условия регистрации перехода на упрощенный режим налогообложения могут варьироваться в зависимости от налогового органа и его текущей загруженности. Обычно они составляют от нескольких дней до нескольких недель.

После регистрации перехода на упрощенный режим налогообложения учреждение становится плательщиком упрощенного налога и обязано вести учет в соответствии с установленными требованиями и правилами.

Переход на упрощенный режим налогообложения после регистрации — важный шаг для организаций, позволяющий воспользоваться налоговыми преимуществами и упростить отчетность. Правильное выполнение всех необходимых действий и предоставление необходимой документации поможет сделать процесс перехода максимально гладким.

11. Отчетность и учет при переходе на УСН

При переходе на упрощенную систему налогообложения (УСН) важно учитывать изменения, которые произойдут в отчетности и бухгалтерском учете организации.

В первую очередь следует помнить об изменениях в налоговом процессе. Если ваша организация работает по упрощенной системе налогообложения, вам необходимо будет ежеквартально отчитываться о доходах и расходах. Ваш отчет должен содержать информацию о сумме доходов по каждому виду деятельности и сумме расходов по каждому виду деятельности.

При переходе на упрощенный режим налогообложения вы также должны соблюдать требования к доходам и расходам. Все доходы и расходы должны учитываться отдельно по каждому виду деятельности. Это поможет правильно определить налоговую базу для расчета налоговых платежей.

| Вид | Доходы | Расходы. |

|---|---|---|

| Торговля. | 500, 000 Трение. | 400, 000 Фрикции. |

| Услуги. | 200, 000 руб. | 150, 000 руб. |

Используя вкладки для учета доходов и расходов, вы сможете правильно заполнить отчетность и определить сумму налога к уплате.

Следует также отметить, что при переходе на упрощенную систему налогообложения ваш перевозчик не обязан вести учет НДС. Это значит, что вам не нужно рассчитывать сумму НДС по своим счетам или книгам. Напротив, при упрощенной системе налогообложения организация производит ежеквартальные платежи, размер которых зависит от вашей выручки.

Помните, что отчетность и учет должны вестись в соответствии с налоговым законодательством и требованиями бухгалтерского учета. Рекомендуется обратиться к специалисту или воспользоваться специальной бухгалтерской программой.