Когда на наших финансовых путях появляются трудности, они могут оставить неизгладимый след на нашей финансовой репутации. Однако, даже если наше кредитное прошлое омрачено неудачами, всегда есть возможность исправить ситуацию и восстановить свою финансовую надежность. Важным шагом на этом пути является переосмысление предыдущих ошибок и принятие ответственности за свои финансовые решения.

Одним из ключевых аспектов восстановления финансовой репутации является установление плана действий, основанного на тщательном анализе ситуации. При этом очень важно четко определить свои финансовые цели и разработать стратегию, которая позволит их достигнуть. Важным моментом является также обратить внимание на свои финансовые привычки и выработать новые, более ответственные подходы к управлению деньгами.

Если в прошлом были просрочки по платежам или невыполнение финансовых обязательств, восстановление кредитной репутации может быть достигнуто с помощью планомерного и своевременного исполнения своих финансовых обязательств в будущем. Постепенно, с каждым положительным шагом к исполнению платежей, можно постепенно вернуть доверие финансовых институтов и повысить свою кредитную надежность.

Когда информация в КИ обновляется

Этот раздел посвящен моментам и причинам обновления данных в кредитной истории. Здесь мы рассмотрим важные факторы, влияющие на изменения в вашей КИ, и объясним, почему эти обновления происходят.

Информация в КИ обновляется автоматически, поскольку кредитные организации и финансовые учреждения передают свои данные в кредитные бюро. Каждый кредитный продукт или услуга, которые вы используете, будут отражены в вашей КИ. Когда вы берете кредит, выплачиваете его или просрочиваете платежи, эта информация будет передана кредитными организациями в кредитные бюро.

Существует несколько случаев, когда в КИ вносятся изменения. Первый случай — это когда вы берете новый кредит или открываете новый счет в банке. В этом случае, информация о вашем новом кредите или счете будет добавлена в КИ. Второй случай — это изменение вашего статуса платежей по кредитам и счетам. Если вы пропускаете платежи или погашаете кредитные обязательства вовремя, это также будет отражаться в КИ.

Кроме того, изменения в КИ могут быть вызваны изменением статуса долга или счета. Если вы закрываете кредит или счет, эта информация будет отмечена в КИ. Также, если ваш долг передан коллекторскому агентству или суду, эта информация также будет отражена в КИ.

Важно понимать, что в КИ информация хранится в течение определенного периода времени. Обычно данные хранятся в КИ в течение 5 лет. Это означает, что информация о ваших кредитных обязательствах, их погашениях и просрочках будет доступна для кредитных организаций и других финансовых учреждений в течение этого периода.

Узнавая, когда и почему информация обновляется в вашей КИ, вы сможете более осознанно управлять своими финансами и строить более стабильную кредитную историю.

В каких случаях вносят изменения в кредитную историю

1. Сведения о новых кредитных счетах

Когда человек открывает новый кредитный счет, это сразу отражается в его кредитной истории. Сведения о счете, включая его тип, дату открытия, сумму кредитного лимита и текущий остаток, становятся доступными для кредитных организаций и помогают им оценить финансовую надежность заемщика.

2. Изменения в статусе кредитных счетов

В случае изменения статуса кредитного счета, например, когда он закрывается или прекращается, эта информация также фиксируется в кредитной истории. Такие изменения отражаются в статусе счета и помогают предоставляющим кредит организациям сформировать более точное представление о платежеспособности заемщика.

3. История платежей

История платежей является одним из ключевых факторов, влияющих на кредитный рейтинг заемщика. Каждый платеж, сделанный в рамках кредитного счета, фиксируется и вносится в кредитную историю. Это включает как своевременные выплаты, так и просроченные платежи. Банки и другие кредитные организации обращают особое внимание на историю платежей, чтобы оценить финансовую надежность заемщика.

4. Запросы кредитной информации

Все запросы, сделанные кредитными организациями для получения кредитной информации о потенциальном заемщике, отображаются в его кредитной истории. Важно отметить, что частое обращение за кредитами может негативно сказаться на кредитном рейтинге, поскольку это может указывать на финансовые затруднения или неплатежеспособность.

В результате, кредитная история является детальным отчетом о финансовой активности и надежности заемщика. Знание того, какие изменения вносятся в нее и в каких случаях, помогает лучше понять, как влияют различные факторы на кредитную историю и, в конечном счете, на возможность получения кредита или финансовых услуг.

Сколько хранится кредитная история

В данном разделе мы рассмотрим вопрос о том, как долго хранится информация о вашей кредитной истории. Каждый финансовый посредник или кредитное учреждение имеет свою политику в отношении хранения этой информации, однако существуют общие стандарты и правила, которые регулируют этот процесс.

Срок хранения информации в кредитной истории может варьироваться, но обычно он составляет от 5 до 10 лет. За это время вся ваша финансовая история, включая информацию о просрочках по платежам, задолженностях, кредитах и других финансовых операциях, будет сохранена в базе данных финансовой организации.

Причина такого длительного срока хранения связана с тем, что кредитная история служит важным инструментом оценки вашей финансовой надежности. Кредитные учреждения и посредники, выдающие кредиты или предоставляющие финансовые услуги, хотят иметь всю необходимую информацию, чтобы оценить вашу платежеспособность и решить, стоит ли доверять вам свои деньги.

Однако, не все отрицательные записи будут храниться в вашей кредитной истории на протяжении всего этого срока. За время хранения истории, негативные записи будут со временем стираться, особенно если вы будете соблюдать все финансовые обязательства и возвращать долги вовремя.

Важно понимать, что хранение кредитной истории может быть неоднородным в различных странах или юрисдикциях. Некоторые стандарты и правила, регулирующие сроки и условия хранения информации, могут отличаться в зависимости от законодательства той страны, в которой вы находитесь.

Также стоит отметить, что вы имеете право на получение копии своей кредитной истории и на ее исправление, если вы обнаружите неточности или ошибки. Это позволяет вам контролировать свою финансовую информацию и защищать свои интересы в сфере кредитования и финансовых операций.

Причины неудачной кредитной истории

В данном разделе мы рассмотрим основные факторы, влияющие на формирование неудачной кредитной истории, которая может негативно повлиять на возможность получения кредита или заемных средств. Обратив внимание на эти причины, вы сможете принять необходимые меры для предотвращения или исправления такой ситуации.

Неправильная управляемость финансами. Одна из главных причин плохой кредитной истории — это неправильное управление личными финансами. Если вы не следите за своими расходами и не контролируете свое финансовое положение, это может привести к просрочкам платежей, задолженностям и невыполнению финансовых обязательств.

Частые просрочки платежей. Постоянные или повторяющиеся просрочки платежей по кредитам или займам являются серьезным фактором, формирующим негативную кредитную историю. Это может быть связано с недостаточной организацией личных финансов, отсутствием финансовой стабильности или непредвиденными обстоятельствами.

Банкротство или прекращение платежеспособности. В случае банкротства или прекращения платежеспособности, ваша кредитная история может значительно пострадать. Это связано с невозможностью возврата долгов и негативным отражением таких ситуаций в банковских базах данных и кредитных отчетах.

Судебные разбирательства и исполнительные производства. Вовлечение в судебные разбирательства или исполнительные производства, связанные с неуплатой долгов, является серьезным фактором, влияющим на вашу кредитную историю. Записи о таких случаях могут негативно сказаться на вашей кредитной репутации и способности получить новые кредитные средства.

Высокая задолженность по кредитам и займам. Если у вас накопилась значительная задолженность по кредитам и займам, это может привести к плохой кредитной истории. Чем больше задолженность, тем больше риски для кредиторов и тем сложнее получить новый кредит или заем в будущем.

Отсутствие кредитного опыта. Важно отметить, что отсутствие кредитного опыта или его недостаточность также может быть причиной неудачной кредитной истории. Банкам и другим кредиторам сложно оценить вашу платежеспособность и кредитоспособность, если у них нет надежной информации о ваших предыдущих кредитных обязательствах.

Для того чтобы минимизировать риски по формированию плохой кредитной истории, необходимо внимательно относиться к своим финансовым обязательствам, соблюдать сроки платежей и контролировать свои расходы. Если у вас уже есть негативная кредитная история, существуют способы исправления и влияния на обновление кредитной истории, о которых мы расскажем в следующих разделах.

Как повлиять на обновление информации о вашей кредитной истории

В данном разделе будет рассмотрено, каким образом вы можете оказывать влияние на обновление информации, связанной с вашей финансовой историей. Процесс обновления данных в кредитной истории может быть важным для вас, так как это может повлиять на вашу кредитоспособность в будущем.

1. Следите за своей финансовой дисциплиной

Первым шагом, который необходимо предпринять, чтобы повлиять на обновление вашей кредитной истории, является поддержание финансовой дисциплины. Это означает своевременное погашение задолженностей по кредитам, соблюдение условий договоров с банками и другими кредиторами, а также ответственное управление своими финансами. Регулярные и своевременные платежи помогут улучшить вашу кредитную историю.

2. Выявите и исправьте ошибки в кредитной истории

Важно отметить, что иногда в кредитной истории могут быть ошибочные записи, которые могут негативно сказываться на вашей финансовой репутации. Поэтому необходимо регулярно проверять свою кредитную историю и в случае обнаружения ошибок немедленно сообщать об этом кредитным бюро. Они проведут соответствующее расследование и исправят информацию, если она действительно является ошибочной.

3. Создайте и следуйте плану погашения задолженностей

Если у вас имеются непогашенные долги или просроченные платежи, то важно разработать план по их погашению и строго следовать ему. Постепенное устранение задолженностей позволит вам улучшить свою кредитную историю. Обратитесь к финансовому консультанту или специалисту по управлению долгами, чтобы получить рекомендации и поддержку в этом процессе.

Итак, следуя этим рекомендациям, вы сможете оказывать влияние на обновление информации о вашей кредитной истории. Помните, что улучшение кредитной истории требует времени и усилий. Однако, это может быть важным шагом к финансовой стабильности и получению доступа к выгодным кредитным условиям в будущем.

Способы исправления негативной кредитной истории

1. Анализ и устранение причин негативной кредитной истории

Первым шагом в исправлении кредитной истории является анализ и понимание причин, которые привели к ее негативному состоянию. Необходимо тщательно изучить свои кредитные отчеты и выявить все неплатежи, просрочки и другие аспекты, отрицательно влияющие на кредитную историю.

После анализа причин необходимо предпринять все возможные меры для устранения этих проблем. Это может включать в себя своевременное погашение задолженностей, урегулирование спорных вопросов с кредиторами, обращение за юридической помощью и другие действия, направленные на устранение негативных факторов в кредитной истории.

2. Установление своевременной платежеспособности

Следующим шагом является обеспечение своевременной платежеспособности, что будет способствовать постепенному улучшению кредитной истории. Необходимо строго придерживаться установленных сроков погашения задолженностей и избегать новых просрочек.

Рекомендуется разработать план погашения долгов и придерживаться его. В случае невозможности справиться с оплатой вовремя, важно своевременно обращаться к кредитору для переговоров о возможных вариантах реструктуризации долга или установлении новых сроков погашения.

3. Взаимодействие с кредитными организациями

Важным аспектом исправления кредитной истории является активное взаимодействие с кредитными организациями. Стремитесь к установлению позитивных отношений с кредиторами и регулярно общайтесь с ними.

Не стесняйтесь обращаться за советом или помощью к кредитору, если возникают сложности с погашением долгов. Хорошая коммуникация может помочь найти взаимовыгодное решение и предотвратить возможные негативные последствия.

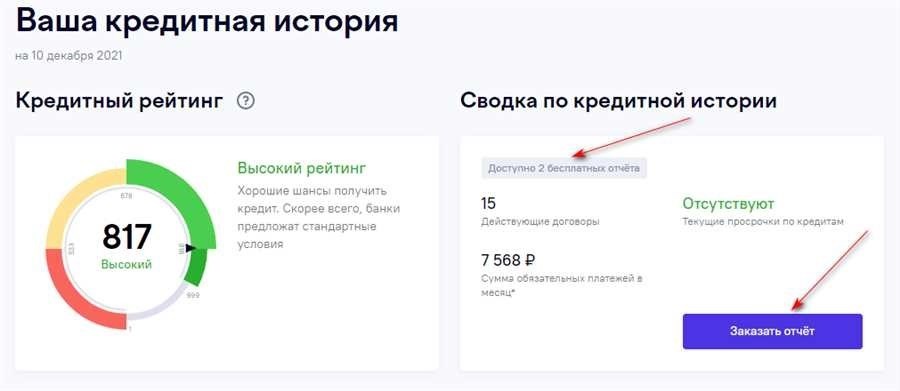

Кроме того, стоит постоянно отслеживать свою кредитную историю, запросив регулярные отчеты у кредитных бюро. Это позволит контролировать процесс исправления и своевременно реагировать на любые изменения.

Работа с испорченной КИ

Раздел «Работа с испорченной КИ» представляет собой подробное руководство о том, как справиться с негативной информацией в кредитной истории. Здесь мы рассмотрим методы и способы исправления проблемной КИ, которые помогут вам восстановить доверие кредиторов и получить возможность обращаться за финансовой помощью.

1. Понимание причин испорченной КИ

Первым шагом в работе с испорченной кредитной историей является понимание причин ее возникновения. Негативная информация может быть вызвана различными факторами, такими как просроченные платежи, неоплаченные долги, банкротство или судебные решения. Важно точно определить и анализировать эти причины, чтобы разработать эффективный план действий.

2. Оценка текущей ситуации

Для начала необходимо провести анализ своей текущей кредитной истории. Это позволит определить все существующие проблемы, ошибки или неточности, которые могут быть исправлены. Важно убедиться, что информация, содержащаяся в КИ, точна и соответствует действительности.

Внимание! При обнаружении неточностей в КИ, необходимо обратиться к кредитным бюро с просьбой исправить информацию. Для этого следует предоставить все необходимые документы и подтверждения.

3. Установление плана действий

После анализа и оценки своей кредитной истории, необходимо разработать конкретный план действий по исправлению проблем. Этот план должен включать в себя шаги, которые помогут устранить негативные данные и улучшить общую картину вашей КИ.

Некоторые из возможных действий могут включать:

- Своевременную оплату текущих кредитов и задолженностей;

- Установление плана по погашению задолженностей;

- Урегулирование спорных вопросов и конфликтов с кредиторами;

- Получение кредитных карт или займов для постепенного восстановления кредитной истории;

- Своевременную проверку своей КИ и отслеживание изменений.

Каждый пункт плана работает в комплексе и может потребовать времени и усилий, но последовательное выполнение всех шагов поможет вам достичь положительных результатов.

С помощью посредников

Раздел «С помощью посредников» рассматривает вопрос о возможности обратиться к посредникам для исправления плохой кредитной истории. В данном контексте посредники выступают в качестве экспертов, специализирующихся на восстановлении и улучшении финансовой репутации клиентов. Пользуясь их услугами, люди имеют возможность увеличить свои шансы на получение нового кредита или иных финансовых услуг.

Компетентные посредники, владеющие глубокими знаниями в области кредитования и финансового рынка, могут предложить клиентам различные стратегии и рекомендации по улучшению их кредитной истории. Они проводят анализ текущей ситуации, выявляют ошибки и неточности в кредитных отчетах, а также помогают составить индивидуальный план действий.

Преимущества работы с посредниками

1. Экспертное мнение: Посредники обладают профессиональными навыками и опытом работы с кредитными организациями. Они знакомы со множеством нюансов и механизмов, способных повлиять на кредитную историю клиента.

2. Сокращение времени: Работа с посредниками позволяет значительно сократить время, затрачиваемое на исправление кредитной истории самостоятельно. Они знают эффективные методы и техники, которые позволяют достичь результатов быстрее.

3. Индивидуальный подход: Посредники создают индивидуальные планы действий для каждого клиента, учитывая его особенности и цели. Это позволяет более эффективно воздействовать на кредитную историю и достичь желаемых результатов.

Работа с посредниками может стать одним из наиболее эффективных и быстрых способов исправления плохой кредитной истории. Однако перед тем, как обратиться к посредникам, стоит тщательно изучить их квалификацию, репутацию и отзывы клиентов, чтобы выбрать надежного и компетентного специалиста.