Наследование имущества — одна из важнейших составляющих жизни каждого человека. Однако, к сожалению, оно часто сопровождается различными проблемами, в том числе налоговыми. В России существует налог на наследство, который регулирует порядок и условия его уплаты.

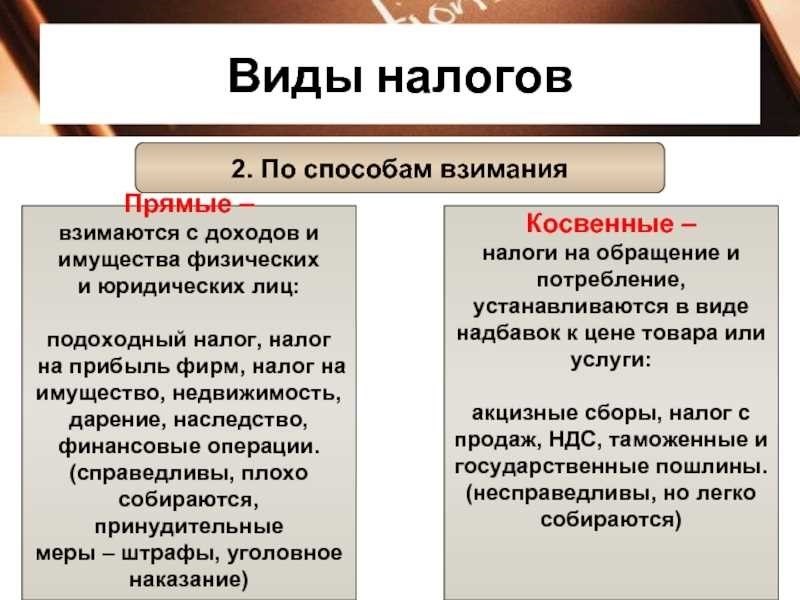

Российское законодательство регламентирует обязанность наследника по уплате налога на наследство. Однако ставка налога и порядок его расчета могут варьироваться в зависимости от ряда факторов. Основным фактором, влияющим на ставку налога, является степень родства между наследодателем и наследниками.

Ставки налога на наследство могут варьироваться в зависимости от степени родства между существованием и наследниками. Наследники из первой колонки — это супруги, дети, родители, внуки, бабушки и дедушки. Для них налоговая ставка составляет 13 %. Наследники из второй колонки — это братья, сестры, супруги внуков, бабушки и дедушки. Для них налоговая ставка составляет 25 %; наследники и неродственные лица в третьей колонке платят налог по ставке 35 %.

Общий порядок наследования

При отсутствии завещания или его отмены наследство оформляется в общем порядке. Согласно Гражданскому кодексу Российской Федерации, наследование осуществляется по закону, и наследники делят наследство в определенных пропорциях.

Самым старшим наследником считается ближайший родственник по материнской линии.

1. жена или жены умершего. Если они являются единственными наследниками, то наследуют все имущество в равных долях. Если есть супруг или супруга, но есть дети, муж получает половину наследства, а вторая половина делится поровну между детьми.

2. дети умершего. Если у покойного нет супруги, дети наследуют его имущество в равных долях. Если у покойного уже были живые умершие дети, их дети (внуки покойного) считаются его наследниками и получают доли умершего родителя.

3. родители умершего. Если у покойного не было супруги и детей, наследуют родители покойного; если один из родителей уже умер, его доля переходит к пережившему родителю.

4. братья и сестры покойного. Если у покойного нет жены, детей или родителей, его братья и сестры и их дети — не- и не- умершего — являются его наследниками.

Если у покойного нет родственников-родителей в указанной очередности, наследство переходит к государству. Если наследников в той же последовательности больше, они делят наследство между собой в равных долях.

11. Налог на наследство по завещанию

Если они наследуют по завещанию, они также могут быть обязаны уплатить налог на наследство. В этом случае налоговая база определяется стоимостью имущества, определенной в договоре, а ставка налога может зависеть от степени родства между наследниками и умершим.

Если наследником является ближайший родственник — супруг, родитель, ребенок или дети умершего, ставка налога составляет 13 %. Это относительно низкая ставка, позволяющая наследникам получить наследство с минимальными финансовыми потерями или вообще без них.

Если наследником является другой родственник по материнской линии, например брат, сестра, бабушка, дедушка или внук. Налоговая ставка составляет уже 26 %. В этом случае конкретная группа наследников уже несет значительную финансовую нагрузку на налогоплательщика.

Важно также отметить, что при наследовании имущества в виде наследства ставка налога может быть увеличена по решению местных властей. Это связано с тем, что стоимость имущества может сильно различаться в зависимости от места проживания.

В случае наследования по завещанию наследники должны уведомить налоговые органы о получении наследства и предоставить необходимую документацию для расчета и уплаты налога. В противном случае налоговые органы могут наложить на наследника штраф или другие санкции.

Налог на наследство по завещанию

Ставка налога на наследство по завещанию зависит от степени родства наследников с умершим. В России действуют следующие ставки налога на наследство

- 0% — прямые родственники по материнской линии (супруг, родитель, ребенок, внук)

- 13% — другие наследники первой очереди (братья, сестры)

- 20% — наследники второй очереди (бабушки, дедушки, дяди, тети, родственники)

- 25% — наследники третьей очереди (братья, сестры умерших родителей, двоюродные братья и сестры),

- 30% — прочие наследники.

По завещанию может быть предусмотрено освобождение от уплаты налога на наследство, если наследник является инвалидом или пенсионером, а также в других случаях, предусмотренных законом.

Кроме того, если доля наследства превышает определенную сумму, наследники обязаны уплатить налог с суммы, превышающей эту сумму. Эта сумма определяется на уровне компонента Российской Федерации.

Важно отметить, что в отношении суммы налога на наследство по завещанию может быть предоставлена отсрочка, если наследники обеспечат возврат налога в течение определенного срока.

Таким образом, если вы являетесь наследником по завещанию, вам придется заплатить налог на наследство при его получении, в зависимости от суммы наследства и степени вашего родства с умершим.