В современном мире, где финансовая стабильность играет ключевую роль в наших жизнях, возникает необходимость в поиске новых путей для увеличения капитала. Одним из таких методов является использование займов после передачи задолженности, что позволяет сделать финансовые операции более гибкими и эффективными.

Этот инновационный финансовый инструмент открывает перед предпринимателями и инвесторами широкий спектр возможностей, позволяющих улучшить финансовое положение и добиться стабильного роста бизнеса. Займы после передачи задолженности – это взаимовыгодное сотрудничество между кредитором и заемщиком, основанное на прозрачности и взаимном доверии.

Данная статья позволит вам заглянуть за кулисы этого финансового инструмента и познакомиться со всеми его нюансами. Мы рассмотрим преимущества займов после передачи задолженности для различных типов бизнеса, а также поделимся советами по эффективному использованию этого инструмента для максимизации ваших финансовых возможностей.

Что делать, если задолженность передана коллекторам

В данном разделе рассмотрим, какие действия необходимо предпринять, если ваша задолженность была передана коллекторскому агентству.

Первым шагом, когда у вас возникают проблемы с погашением долга, следует обратиться к кредитной организации, в которой вы брали займ. Важно активно взаимодействовать с банком и искать компромиссные решения для регулирования долга, чтобы избежать передачи его коллекторам. Однако, если не было достигнуто соглашение и ваша задолженность была продана коллекторам, вам следует знать свои права и обязанности в данной ситуации.

Во-первых, необходимо проверить законность передачи вашей задолженности коллекторам. Банк должен предоставить вам информацию о продаже долга, а также уведомить об этом коллекторское агентство. Если такого уведомления не было или оно было неправильно оформлено, вы имеете право оспорить передачу задолженности.

Во-вторых, обратитесь к коллекторам, которым была передана ваша задолженность. Узнайте все детали о вашем долге, включая сумму, проценты, штрафы и другие условия его погашения. Важно запомнить, что коллекторы не имеют права на незаконные действия и давление на вас. В случае необоснованных требований или нарушения прав потребителя, вы можете обратиться в суд.

Третьим шагом является составление плана по погашению долга. Обсудите с коллекторами возможные варианты погашения, просчитайте сроки и суммы выплат. Важно проявить готовность сотрудничать и искать решения, чтобы избежать дальнейших проблем и ухудшения вашей кредитной истории.

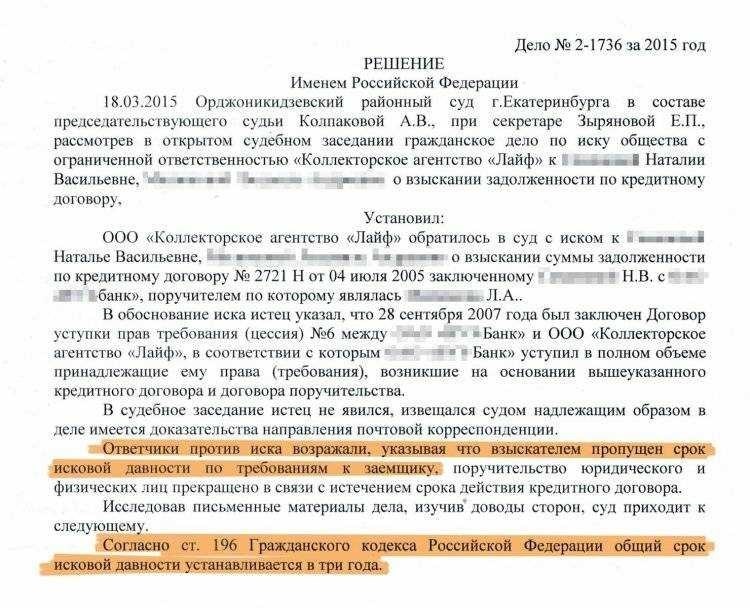

Продлевается ли срок исковой давности

Исковая давность — это определенный период времени, в течение которого должник или кредитор имеют право обратиться в суд для защиты своих интересов по долгу. Исковая давность может быть установлена законодательством каждой страны и может различаться для разных видов задолженности.

Однако, возникает законный вопрос о том, каким образом продажа задолженности может повлиять на срок исковой давности. В отношении данного вопроса необходимо обратить внимание на понятие цессии.

Цессия — это юридический термин, обозначающий передачу прав и обязанностей от одного лица к другому. В случае с продажей задолженности банк передает свои права на получение долга коллекторскому агентству или иному третьему лицу.

Таким образом, срок исковой давности не продлевается в результате продажи обязательств. Для должника остается тот же лишает на обращение в суд в установленные законом сроки для защиты своих интересов. Однако, смена кредитора может повлечь за собой изменения в условиях взаимодействия между должником и новым владельцем задолженности.

Поэтому важно, чтобы владелец задолженности был правильно уведомлен о передаче долга, поскольку в случае неправомерной передачи он может оспорить данное действие в суде. Уведомление о продаже задолженности должно быть совершено в письменной форме и доставлено получателю с учетом требований закона.

Таким образом, хотя продажа задолженности сама по себе не влияет на срок исковой давности, она может повлечь изменения в ситуации, связанной с взаимодействием между должником и новым владельцем обязательства. Важно знать свои права и обязанности в данном процессе, а также консультироваться с юристом для защиты своих интересов.

Может ли банк просто так продать обязательства

В данном разделе рассматривается вопрос о возможности банка продать обязательства без причины или согласия заемщика. Это значит, что даже при наличии задолженности, банк может передать ее другому лицу или организации, которая станет новым владельцем данного долга.

Такая передача обязательств называется цессией. По сути, цессия является сделкой, по которой права требования передаются от одного лица (цедента) к другому (цессионарию). В случае с банком, цессия означает, что задолженность передается от банка к коллекторскому агентству или другой финансовой организации.

Важно отметить, что передача задолженности сопровождается уведомлением владельца о продаже долга. Банк должен уведомить заемщика о факте передачи и указать нового владельца задолженности.

При возникновении цессии, исковая давность на задолженность не продлевается. Это означает, что новый владелец задолженности имеет такие же права и сроки для требования ее погашения, как и прежний владелец.

| Плюсы | Минусы |

|---|---|

| Банк может снизить свои потери от невозвратных кредитов | Могут возникнуть претензии со стороны заемщика, если он не согласен с передачей обязательств |

| Коллекторская организация имеет специализацию по взысканию долгов и может быть более эффективной в своей работе | Новый владелец задолженности может применять более жесткие методы взыскания |

Важно помнить, что передача долга не освобождает заемщика от обязанности его погашения. Новый владелец задолженности имеет все права требовать возврата долга и применять меры, предусмотренные законодательством, в случае его неуплаты.

В следующем разделе будет рассмотрено, как владелец задолженности должен быть уведомлен о передаче долга и каким образом происходит уведомление о продаже задолженности.

Каким образом банк может передать задолженность

В данном разделе мы рассмотрим процесс передачи задолженности со стороны банка и важные аспекты, связанные с этим. Как правило, передача задолженности происходит посредством особого договора между банком и третьей стороной, которая готова приобрести эти обязательства.

1. Договор цессии

2. Обязательные условия договора

Договор цессии обычно содержит такие обязательные элементы, как указание на передаваемую задолженность, условия передачи (включая сроки, способы и порядок), а также информацию о цене и форме оплаты. Важно отметить, что договор должен быть составлен в письменной форме и подписан обеими сторонами.

3. Права и обязанности сторон

В результате передачи задолженности банк и покупатель долга приобретают определенные права и обязанности. Банк сохраняет право взыскания долга у должника, но теперь обязан направлять все требования по возврату долга покупателю. Покупатель, в свою очередь, становится новым кредитором и имеет право требовать исполнения обязательств со стороны должника.

4. Уведомление о передаче долга

Одним из важных аспектов процесса передачи задолженности является уведомление владельца задолженности о ее продаже. Банк обязан отправить владельцу письменное уведомление о передаче задолженности, в котором указываются данные нового кредитора и способы связи с ним. Владелец должен быть уведомлен о передаче долга не позднее, чем за 10 дней до даты передачи.

Правильная передача задолженности позволяет банку реализовать свои финансовые интересы, а покупателю долга – получить возможность взыскать задолженность в случае ее невыполнения должником. Помните, что весь процесс должен осуществляться в соответствии с законодательством и на основе юридических документов, чтобы избежать возможных проблем и споров в будущем.

Исковая давность простыми словами

Раздел «Исковая давность простыми словами» предназначен для того, чтобы разъяснить вам основные понятия и правила, связанные с исковой давностью. Чтобы понять, что такое исковая давность, необходимо знать, что каждое право имеет определенный срок, в течение которого его можно осуществить в судебном порядке. Именно этот срок и называется исковой давностью.

Исковая давность является правовым институтом, который ограничивает возможность взыскания долга через суд после истечения определенного срока. Это необходимо для обеспечения стабильности правопорядка и защиты интересов сторон.

По сути, исковая давность определяет, сколько времени вы имеете на то, чтобы обратиться в суд и потребовать взыскания задолженности, которую вам должны. Если вы не сделаете этого в установленный срок, то у вас будет потеряно право на взыскание долга через суд.

Исковая давность может быть различной в зависимости от типа правоотношений и законодательства. Важно знать, что исковая давность может быть как продленной, так и прерываемой.

Продление исковой давности означает, что срок исковой давности может быть увеличен по определенным основаниям, например, если должник признал свою задолженность или заключил договор с кредитором о рассрочке погашения долга.

Прерывание исковой давности означает, что срок исковой давности перестает течь и начинается заново с момента прерывания. Прерывание может произойти в случае подачи иска в суд или добровольного признания долга.

Важно помнить, что исковая давность является важным правовым институтом, который необходимо учитывать при обращении в суд с требованиями о взыскании долга. Правильное понимание и применение исковой давности поможет вам защитить свои интересы и права в судебном порядке.

Что такое цессия

Раздел №8: Уведомление о передаче долга.

В данном разделе мы рассмотрим вопрос о том, как должен быть осуществлен процесс уведомления владельца задолженности о передаче его долга третьей стороне, то есть о цессии. Цессия представляет собой правовую операцию, суть которой заключается в передаче права требования одного лица другому.

Договор цессии позволяет банку, владеющему долгом, передать его права и обязанности третьей стороне, которой может быть, например, коллекторская компания. Однако, владелец задолженности должен быть уведомлен о передаче своего долга в соответствии с законодательством.

Процесс уведомления

Для осуществления цессии необходимо соблюсти определенные формальности, а именно уведомить владельца задолженности о намерении банка передать его долг третьей стороне. Уведомление должно быть направлено в письменной форме по почте с уведомлением о вручении или иным способом, предусмотренным договором между банком и владельцем задолженности.

Важно отметить, что уведомление должно содержать все необходимые сведения, включая информацию о банке, третьей стороне, контактные данные, сроки передачи долга, а также указание на возможность обжалования решения о передаче задолженности.

Последствия уведомления

Получив уведомление о передаче долга, владелец задолженности имеет право обратиться в банк для получения подробной информации о передаче его долга и требовать предоставления соответствующих документов, подтверждающих законность цессии.

В случае нарушения процедуры уведомления или отсутствия необходимых документов, владелец задолженности может обратиться в суд для защиты своих прав и признания цессии недействительной.

Необходимо также отметить, что уведомление о передаче долга не означает автоматического освобождения владельца задолженности от обязанности его погашения. Долг по-прежнему существует, однако теперь его взыскание осуществляет новый кредитор, которым стала третья сторона.

Как владелец задолженности должен быть уведомлен о передаче обязательства

После того, как задолженность передана коллекторскому агентству или другому третьему лицу, очень важно, чтобы владелец данного обязательства был надлежащим образом уведомлен о такой передаче. Это не только правовое требование, но и важный аспект взаимодействия между кредитором и должником.

Уведомление о передаче задолженности должно быть осуществлено письменным путем и отправлено владельцу обязательства в установленные сроки. Такое уведомление должно содержать информацию о передаче долга, указывать на нового кредитора и предоставлять контактные данные для связи. Оно может быть отправлено по почте с уведомлением о вручении, через курьерскую службу или с использованием электронной почты, если такое согласие было получено предварительно.

Важно отметить, что уведомление должно быть составлено на понятном языке и содержать все необходимые сведения о передаче долга. Оно также должно быть доставлено владельцу обязательства независимо от того, получено ли письмо или нет. Если владелец обязательства не получил уведомление, это не освобождает его от обязанности исполнения задолженности.

Правильное и своевременное уведомление о передаче долга является важным элементом для поддержания прозрачного и эффективного взаимодействия между кредитором и должником. Это помогает избежать недоразумений и конфликтов, а также позволяет владельцу обязательства иметь достаточно времени для принятия мер по урегулированию долга или обсуждению его условий с новым кредитором.

Уведомление о передаче обязательства

В данном разделе будет рассмотрена процедура уведомления должника о факте передачи его задолженности третьим лицам. Узнаете, как правильно осуществлять уведомление и какие последствия могут возникнуть в случае неправильного или ненадлежащего информирования должника о передаче долга коллекторам.

Обязательности передачи долга. Уведомление о передаче задолженности является обязательным шагом для банка или другой финансовой организации, которая решила продать долг третьим лицам. Для соблюдения процедуры и защиты интересов всех сторон, должник должен быть уведомлен о передаче долга и обязательно получить соответствующий документ, подтверждающий эту передачу.

Правила уведомления. Правильное уведомление о передаче задолженности должно содержать четкую информацию о третьем лице, которому была передана задолженность, а также контактные данные этого лица. Должник должен быть проинформирован обо всех изменениях, произошедших в процессе передачи долга, включая изменение условий погашения, процентных ставок и сроков.

Последствия неправильного уведомления. Неправильное или ненадлежащее уведомление о передаче задолженности может привести к негативным последствиям для всех сторон. Должник может не знать о передаче долга и продолжать общаться с банком, в то время как коллекторы уже начинают принимать меры по взысканию долга. Кроме того, неправильное уведомление может стать основанием для обжалования в судебном порядке и отмены решения о передаче долга.

Сроки уведомления. Важным моментом является соблюдение сроков уведомления о передаче задолженности. Должник должен получить уведомление в разумный срок после передачи его долга третьим лицам. В противном случае, должник может обратиться в суд с иском о признании передачи долга недействительной.

Обязанности должника. Ответственность также лежит на самом должнике. В случае получения уведомления о передаче задолженности он обязан своевременно изучить его содержание и принять все необходимые меры для продолжения общения с новым владельцем долга. Необходимо учитывать, что многие условия могут измениться после передачи долга, поэтому важно быть в курсе всех изменений и уточнить их у нового владельца.

Как правильно рассчитать срок исковой давности

Исковая давность – это промежуток времени, в течение которого кредитор может обратиться в суд с иском о взыскании долга. Однако, при продаже задолженности коллекторам, срок исковой давности может изменяться в зависимости от различных факторов, таких как договорные условия, решения суда или законодательство страны.

При передаче долга коллекторам, возникают некоторые последствия, на которые необходимо обратить внимание. Во-первых, коллекторские агентства могут обладать большей гибкостью в вопросе срока исковой давности. Они могут предложить кредиторам дополнительное время для взыскания задолженности, что может быть выгодно для обоих сторон.

Во-вторых, срок исковой давности может быть продлен, если банк или коллекторское агентство предъявляют дополнительные требования или исковые претензии. В таком случае стороны должны обратиться в суд для решения данного вопроса.

Наконец, стоит иметь в виду, что при продаже долга коллекторам, последствия могут быть и для самих заемщиков. Возможны изменения условий погашения задолженности, а также увеличение давления со стороны коллекторских агентств в процессе взыскания долга.

В целом, рассчитывать срок исковой давности после продажи долга коллекторским агентствам следует с учетом всех указанных выше факторов. Необходимо тщательно изучить законодательство и договорные условия, а также учесть возможные последствия для всех сторон, включая заемщиков. Только таким образом можно принять взвешенное решение о передаче задолженности коллекторам и оценить возможные риски и преимущества данного шага.

Последствия продажи задолженности коллекторам

Первое, что следует учесть, это то, что передача задолженности коллекторам может повлечь за собой негативные последствия для должника. Коллекторские агентства осуществляют активные действия по взысканию задолженности, в том числе прибегая к юридическим методам. В результате этого должник может столкнуться с увеличением суммы задолженности в виде штрафов и процентов, а также с нарушением своей кредитной истории.

Кроме того, коллекторы могут использовать различные способы давления на должника, чтобы заставить его выплатить задолженность. Это могут быть постоянные звонки и напоминания, угрозы судебного преследования или даже публичное разглашение информации о должнике.

Однако, передача задолженности коллекторам также может иметь несколько положительных последствий для владельца долга. Во-первых, банк освобождается от необходимости вести долговые отношения с должником и заниматься его взысканием. Во-вторых, продажа долга коллекторам позволяет банку получить определенную сумму денег, даже если должник был неспособен или нежелателен для дальнейшего сотрудничества.

И наконец, последствия продажи задолженности коллекторам могут зависеть от качества работы самого коллекторского агентства. Если коллекторы хорошо организованы, обладают профессиональными навыками и работают в рамках закона, то они могут эффективно взыскать задолженность. Однако, если коллекторы нарушают законодательство или применяют недобросовестные практики, то это может привести к негативным последствиям для обеих сторон.

В целом, передача задолженности коллекторам является сложным процессом, который имеет как положительные, так и отрицательные последствия. Поэтому важно внимательно изучить все условия и последствия передачи задолженности перед тем, как принять окончательное решение.

Примерное время продажи задолженности

В данном разделе мы рассмотрим вопрос о времени, необходимом для продажи задолженности коллекторам. Этот процесс описывает период, который проходит от момента передачи долга банком до его фактической реализации третьей стороне.

Продажа задолженности – это сложная и многоэтапная процедура, которая требует соответствия определенным правовым нормам и процедурам. Период, необходимый для завершения этого процесса, может варьироваться в зависимости от различных факторов.

Во-первых, важную роль играет сам механизм передачи задолженности. Банк может использовать цессию, что является одним из наиболее распространенных способов передачи долгов. Однако, процесс цессии может занять достаточно длительное время, так как требуется соблюдение определенных юридических формальностей.

Во-вторых, время продажи задолженности может зависеть от сложности самого долга. Если мы говорим о крупных суммах или о сложных ситуациях, связанных с должником, то процесс продажи может затянуться из-за необходимости проведения тщательного анализа и оценки рисков.

Наконец, важную роль играют внешние факторы, такие как судебная система и общая экономическая обстановка. Если судебный процесс, связанный с задолженностью, затягивается или возникают какие-либо сложности, это также может повлиять на время продажи долга третьей стороне.

Обычно, сроки продажи задолженности коллекторам составляют несколько недель или месяцев. Однако, точные сроки могут варьироваться в каждом конкретном случае. Поэтому, важно быть готовым к возможным задержкам и иметь терпение в ожидании завершения процесса продажи долга.