Экономические процессы в современном обществе тесно связаны с налоговой системой, которая играет важную роль в формировании доходов государства и регулировании экономической активности. Одним из видов налогов, которые используются для пополнения бюджета, являются федеральные налоги. Они представляют собой обязательные платежи, который взимаются с граждан и юридических лиц на федеральном уровне.

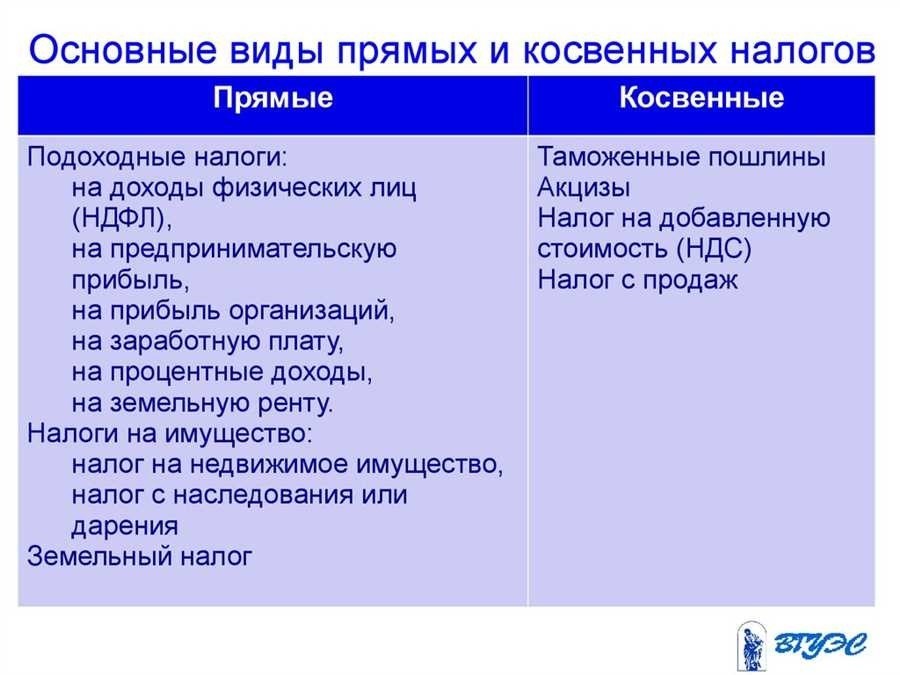

Одним из способов классификации налогов является разделение их на прямые и косвенные. Прямые налоги взимаются с доходов физических и юридических лиц, причем сумма налога прямо зависит от величины дохода. Косвенные налоги, в свою очередь, включаются в цены товаров и услуг и выплачиваются гражданами непосредственно при их приобретении. Таким образом, косвенные налоги являются неявными и не видимыми для налогоплательщика.

Однако, вопрос возникает, могут ли федеральные налоги также быть косвенными, воздействуя на экономику через изменение стоимости товаров и услуг? Влияние федеральных налогов на экономические процессы может быть двояким: с одной стороны, они могут стимулировать экономический рост и развитие, с другой стороны, они могут оказывать негативное воздействие на предпринимательскую активность и потребительский спрос.

Виды косвенных налогов

Одним из видов косвенных налогов является НДС (налог на добавленную стоимость), который уплачивается при покупке товаров или услуг. Плательщиками этого налога обычно выступают предприятия или организации, но фактически налог перекладывается на конечного потребителя, так как его стоимость уже включена в цену товара или услуги.

Ещё одним видом косвенных налогов является акцизный налог, который взимается при продаже определенных товаров, таких как алкоголь, табак или автомобили. Плательщиками налога являются производители или поставщики данных товаров, а налог перекладывается на конечного потребителя в виде высокой цены товара.

- НДС — налог на добавленную стоимость;

- Акцизный налог;

Помимо этих двух основных видов косвенных налогов, существует и ряд других налогов, таких как таможенные пошлины, налог с продажи недвижимости и другие. Все эти налоги представляют собой способы взимания дополнительных средств в бюджет, которые перекладываются на конечных потребителей товаров или услуг.

Рассмотрение и понимание различных видов косвенных налогов является важным аспектом для бизнеса и физических лиц, так как позволяет осознать и учесть их влияние на ценообразование и финансовые решения. Правильное учет и расчет данных налогов может способствовать оптимизации бюджета и уменьшению финансовых затрат.

Расчетный счет для ИП

При выборе банка для открытия расчетного счета ИП следует учитывать несколько факторов. Во-первых, необходимо учесть уровень комиссионных сборов, которые банк берет за обслуживание расчетного счета. Стоит обратить внимание на возможные льготы для ИП и предоставляемые банком услуги, такие как интернет-банкинг и мобильное приложение.

Основные критерии выбора банка:

- Уровень комиссионных сборов

- Льготы для индивидуальных предпринимателей

- Доступность интернет-банкинга и мобильного приложения

- Уровень обслуживания и качество услуг

Открытие расчетного счета для ИП включает в себя несколько шагов. В первую очередь необходимо выбрать банк и ознакомиться с информацией о необходимых документах для открытия счета. Обычно это включает в себя паспорт предпринимателя, сертификат о государственной регистрации ИП, а также документы, подтверждающие адрес места жительства.

После предоставления всех необходимых документов и заполнения заявления, банк рассматривает заявку на открытие расчетного счета. При положительном решении, ИП получает реквизиты своего расчетного счета и может начинать осуществлять операции по ведению своего бизнеса.

Преимущества расчетного счета для ИП:

- Возможность проведения безналичных операций

- Улучшение финансовой дисциплины

- Получение отчетности о движении средств

- Упрощение учета и контроля финансов

Расчетный счет для ИП является неотъемлемой частью бизнес-структуры и позволяет регулировать финансовые потоки, контролировать доходы и расходы, а также осуществлять учет налоговых обязательств.

Кто платит косвенный налог

Косвенные налоги могут быть включены в стоимость товара или услуги, что означает, что потребитель платит налог без предварительного учета в своих финансовых расчетах. Вследствие этого, косвенные налоги считаются невидимыми для потребителя, поскольку они не разбиваются на отдельные позиции в чеке или счете.

| Виды косвенных налогов | Описание |

|---|---|

| НДС | Налог на добавленную стоимость, который взимается на каждом этапе производства и продажи товаров или услуг. |

| Акцизы | Налоги на определенные виды товаров, такие как табак, алкогольные напитки, автомобили и другие подакцизные товары. |

| Таможенные пошлины | Налоги, взимаемые при импорте или экспорте товаров. |

| Акцизы на природные ресурсы | Налоги, взимаемые при добыче и использовании природных ресурсов, таких как нефть, газ, уголь и другие. |

Косвенные налоги являются значимым источником доходов для государства. Они направлены на финансирование различных общественных программ и государственных нужд. Поэтому, приобретая товары или услуги, мы все вносим свой вклад в формирование бюджета и развитие страны.

Бухгалтерия для бизнеса

Косвенный налог отличается от прямого налога по своей сути и способу взимания. В отличие от прямого налога, который взимается субъектом непосредственно с налогоплательщика, косвенный налог предполагает его взимание через платежи, связанные с товаром или услугой.

Прямой и косвенный налоги

Прямой налог накладывается на доходы, прибыль, имущество или сделки определенного лица. Он обычно не зависит от стоимости товара или услуги, а взимается напрямую с налогоплательщика.

В отличие от прямого налога, косвенный налог включен в стоимость товара или услуги и уплачивается в качестве части цены при ее покупке. Поэтому косвенным налогом пользуются государства, желающие собирать налоги, не навязывая прямых обязательств налогоплательщикам.

Виды косвенных налогов

Существует несколько видов косвенных налогов, которые применяются в разных странах и в различных сферах экономики. Используются такие косвенные налоги, как НДС, акцизы, пошлины и таможенные сборы.

Налог на добавленную стоимость (НДС) является одним из наиболее распространенных косвенных налогов. Он взимается при продаже товаров или услуг и включен в их стоимость. Уплата НДС осуществляется покупателем, но взимается и передается в налоговую службу продавцом.

Кто платит косвенный налог

Косвенный налог платят не только физические лица, но и юридические лица. Как правило, он включен в стоимость товаров и услуг, которые потребители покупают ежедневно. Это означает, что каждый раз при покупке товаров или услугы, часть платежа идет в виде косвенного налога.

Важно отметить, что косвенные налоги могут оказывать влияние на стоимость товаров и услуг, поэтому предпринимателям необходимо учитывать их при планировании цен и учете расходов.

Чем косвенный налог отличается от прямого

Основное преимущество косвенных налогов заключается в том, что они позволяют государству собирать налоги с широкого круга населения, включая как физических лиц, так и предприятия. Взимание такого налога происходит через цепочку производства и сбыта товаров или оказания услуг, что позволяет равномерно распределить налоговую нагрузку.

Косвенные налоги также могут быть применены к различным категориям товаров и услуг, что позволяет гибко регулировать их ставки в зависимости от социально-экономических потребностей страны. Таким образом, косвенные налоги могут способствовать регулированию потребления определенных товаров или услуг.

С другой стороны, косвенный налог обладает некоторыми недостатками. Основной недостаток состоит в том, что налог выплачивается на каждом этапе производства и сбыта, что может привести к накоплению налоговой нагрузки и увеличению стоимости конечного продукта для потребителя.

Кроме того, косвенные налоги могут оказывать разное воздействие на различные социальные группы населения. Например, более высокие ставки косвенного налога на определенные товары и услуги могут оказывать большее влияние на людей с низким уровнем доходов или на малоимущих граждан. Поэтому, при применении косвенных налогов необходимо учитывать такие факторы, чтобы снизить возможное социальное неравенство.

Таким образом, косвенный налог отличается от прямого своим способом взимания и платежа. Он представляет собой налог, который взимается непосредственно со стоимости товаров и услуг на каждом этапе их производства и сбыта. Это позволяет государству равномерно распределить налоговую нагрузку и гибко регулировать его ставки в зависимости от социально-экономических потребностей страны. Однако, косвенные налоги могут оказывать негативное воздействие на определенные социальные группы и привести к увеличению стоимости товаров и услуг для потребителей.

Моё дело Бюро

Роль Моё дело Бюро в бизнесе

Одним из важных аспектов успешного ведения бизнеса является правильное финансовое планирование и учет доходов и расходов. В этом процессе Моё дело Бюро играет ключевую роль, обеспечивая своим клиентам профессиональную помощь в бухгалтерии и налоговом учете. Благодаря опыту и знаниям своих сотрудников, Моё дело Бюро обеспечивает эффективное ведение финансовых операций и соблюдение законодательных требований в области налогообложения.

Услуги Моё дело Бюро

Моё дело Бюро предлагает широкий спектр услуг, связанных с бухгалтерией и налоговым учетом. Они могут помочь с составлением и представлением отчетности, подготовкой и сдачей налоговых деклараций, а также оказывать консультации по вопросам налогообложения и оптимизации налоговых платежей.

Кроме того, Моё дело Бюро предоставляет услуги по ведению кадрового учета, оплате заработной платы сотрудников, а также консультации по трудовому законодательству. Это позволяет бизнесу сосредоточиться на своей основной деятельности, а все аспекты, связанные с финансами и налогами, доверить профессионалам Моё дело Бюро.

Помимо этого, Моё дело Бюро также может предоставить консультации по вопросам финансового планирования и бюджетирования, помогая бизнесу разработать эффективные стратегии управления финансами и достижения финансовых целей.

В целом, Моё дело Бюро является незаменимым партнером для бизнеса, обеспечивая своим клиентам профессиональное сопровождение в сфере бухгалтерии и налогового учета. Их услуги позволяют бизнесу эффективно и законно вести свою деятельность, минимизируя риски и обеспечивая финансовую прозрачность.