В наше время, в эру постоянного развития технологий и новаторства, вопросы финансовых инноваций и альтернативных средств платежа становятся все более актуальными. Одной из таких новаций является криптовалюта – цифровое средство обмена, основанное на математических алгоритмах и шифровании. Сегодня яркие представители этой новой формы валюты – биткойн, эфириум и другие – набирают все большую популярность и привлекают внимание не только инвесторов, но и государственных и регулирующих органов.

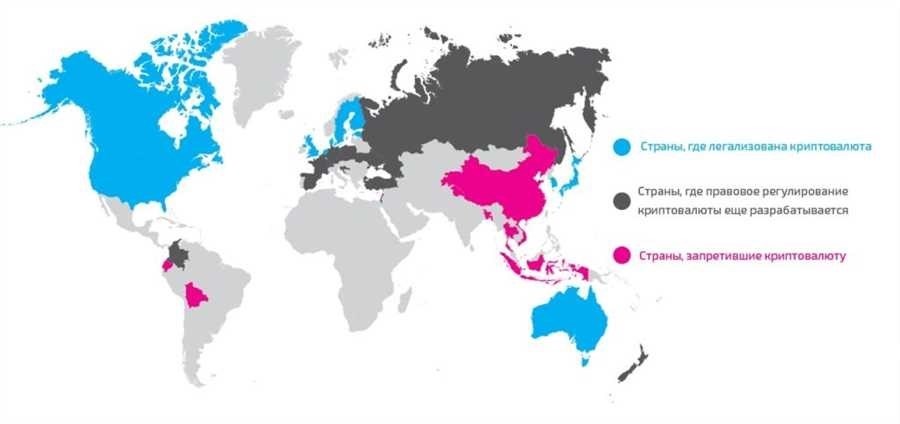

Криптовалюта, как средство платежа и хранения стоимости, отличается от традиционных валют не только виртуальностью, но и отсутствием централизованного контроля государства или финансовых институтов. Данная особенность вызывает необходимость правового регулирования и определения статуса криптовалюты в каждой отдельной стране. В Российской Федерации такое регулирование имеет свои особенности и вопросы, связанные с использованием криптовалюты, стоят на повестке дня.

Согласно законодательству России, криптовалюта не является законным платежным средством и не признается официальной валютой. Однако это не означает, что ее использование в РФ преследуется или запрещено. Правовая ситуация в отношении криптовалютной сферы пока еще находится в стадии формирования и развития, привлекая внимание государственных органов и регуляторов. Речь идет о необходимости установления четких правил и регуляций, которые бы соответствовали как интересам граждан, так и безопасности финансовой системы страны.

Когда следует уплачивать налоги на операции с цифровыми активами

В данном разделе мы рассмотрим вопрос о необходимости уплаты налогов на операции с криптовалютой и другими цифровыми активами в России. Узнаем, в каких случаях и какие налоги должны быть заплачены гражданами и предпринимателями в связи с использованием таких активов.

1. Общая информация

В соответствии с действующим законодательством Российской Федерации, граждане и юридические лица, осуществляющие операции с цифровыми активами, обязаны платить налоги на полученную прибыль. Это относится как к физическим лицам, так и к предпринимателям, занимающимся операциями с криптовалютой.

2. Налоговые обязательства физических лиц

Физические лица, получающие доходы от операций с криптовалютой, должны учитывать их в своей декларации о доходах и уплачивать налог согласно установленной ставке. Для этого необходимо включить данные о доходах от криптовалюты в раздел «другие доходы» или «доходы от операций с цифровыми активами».

Ставка налога на доходы от криптовалюты для физических лиц может зависеть от ряда факторов, таких как срок владения активами и их объем. Подробные правила и ставки установлены действующим законодательством и регулируются Федеральным законом «О налогах и сборах в Российской Федерации».

3. Налоговые обязательства предпринимателей

Предприниматели, занимающиеся операциями с цифровыми активами, обязаны учитывать свои доходы и расходы в рамках бухгалтерского учета своей организации. Они также обязаны уплачивать налоги на полученную прибыль от операций с криптовалютой, а также уплачивать другие налоги, предусмотренные законодательством Российской Федерации.

Ставка налога на прибыль предпринимателей, осуществляющих операции с криптовалютой, может также варьироваться в зависимости от ряда факторов, таких как форма собственности предприятия и размер полученной прибыли. Для определения и уплаты налогов рекомендуется обратиться к профессиональным налоговым консультантам или юристам, специализирующимся в данной области.

Таким образом, владельцам и пользователей криптовалюты следует учитывать свои налоговые обязательства и уплачивать налоги согласно действующему законодательству Российской Федерации. Исполнение этих обязательств поможет избежать возможных негативных последствий и обеспечит соблюдение требований закона.

Какие документы необходимы

В данном разделе мы рассмотрим необходимые документы для осуществления операций с криптовалютой в России. При занятии криптовалютной деятельностью, важно иметь соответствующую документацию, которая подтверждает легальность и законность ваших действий.

Во-первых, необходимы документы, удостоверяющие вашу личность. Это может быть паспорт или иной документ, выданный государственными органами, который подтверждает ваше гражданство или резидентство в Российской Федерации.

Во-вторых, для того чтобы проводить операции с криптовалютой, вы должны зарегистрироваться в качестве индивидуального предпринимателя, если планируете торговать криптовалютой на коммерческой основе. Для этого необходимо предоставить документы, подтверждающие вашу регистрацию, например, свидетельство о регистрации индивидуального предпринимателя.

В-третьих, при получении дохода от операций с криптовалютой, вы обязаны платить налоги. Поэтому вам потребуется подтверждающая документация, которая позволит вам правильно рассчитать и оплатить налоговые обязательства. Например, это может быть выписка из криптовалютной биржи, содержащая информацию о суммах вашего дохода и операциях с криптовалютой.

Кроме того, следует также обратить внимание на возможные изменения в законодательстве о криптовалютах и налогообложении. Информация о новых требованиях и документах может быть предоставлена органами государственной власти или налоговыми органами России.

Важно помнить!

Операции с криптовалютой подвергаются пристальному контролю со стороны банков и государственных органов. Поэтому, чтобы избежать каких-либо неприятностей или претензий со стороны государства, необходимо соблюдать все требования, связанные с оформлением документов и уплатой налогов.

Криптовалюта и самозанятые

Значение криптовалюты для самозанятых

Криптовалюта предоставляет самозанятым возможность расширения своих бизнес-возможностей и диверсификации источников дохода. Она позволяет им принимать платежи в цифровой форме, упрощая тем самым процесс взаимодействия с клиентами и ускоряя операции. Благодаря использованию криптовалюты, самозанятые получают доступ к глобальному рынку, минуя границы и ограничения, что способствует расширению своей клиентской базы.

Однако, необходимо помнить о том, что использование криптовалюты также влечет за собой определенные риски и особенности. Возможность анонимных транзакций сопровождается высокой волатильностью рынка и потенциальной непредсказуемостью цен. Поэтому самозанятые должны быть готовы к изменениям и иметь стратегии управления рисками.

Регулирование криптовалюты для самозанятых

В России существуют законодательные нормы, которые регулируют использование и оборот криптовалюты. Самозанятые, занимающиеся криптовалютой, должны учитывать необходимость соблюдения требований по уплате налогов и предоставлению соответствующих документов.

Конкретные требования и ставки налогообложения могут различаться в зависимости от вида деятельности и суммы доходов, полученных от криптовалюты. Поэтому самозанятые рекомендуется проконсультироваться с налоговым органом или специалистами в данной области для определения своего правового статуса и обязанностей.

Использование криптовалюты для самозанятых может стать одним из факторов успеха в современном бизнесе. Однако, необходимо помнить о необходимости соблюдения законодательных норм, уплаты налогов и применения стратегий управления рисками. Самозанятые должны грамотно подходить к использованию криптовалюты, чтобы она стала дополнительным инструментом для развития и роста их бизнеса.

Криптовалюта и получение прибыли

Один из важных аспектов, связанных с использованием криптовалюты, это вопрос получения прибыли и оплата налогов с нее. В данном разделе мы рассмотрим, кто должен уплачивать налоги с криптовалюты и с какой ставкой они должны быть уплачены. Также будут рассмотрены вопросы связанные с необходимостью уплаты НДС с операций с криптовалютой.

| Категория налогоплательщика | Ставка налога с криптовалюты |

|---|---|

| Физические лица, получающие доход от криптовалюты | 13% (ставка налога на доходы физических лиц) |

| Самозанятые и предприниматели | Уплата налога в соответствии с предусмотренными налоговым кодексом ставками для предпринимателей |

Для физических лиц, получающих доход от криптовалюты, ставка налога составляет 13%, что соответствует ставке налога на доходы физических лиц. В случае самозанятых и предпринимателей, налоговая ставка определяется в соответствии с налоговым кодексом, где предусмотрены различные варианты.

Необходимо отметить, что операции с криптовалютой также могут подлежать уплате НДС. Однако, для установления обязательности уплаты НДС необходимо учитывать определенные условия и категории налогоплательщиков. Подробные сведения об этом могут быть найдены в налоговом кодексе Российской Федерации.

Кто должен платить налоги с цифровыми активами и по какой ставке

В данном разделе мы рассмотрим, кто обязан уплачивать налоги с операций, связанных с цифровыми активами, такими как криптовалюты, и какая ставка налогообложения применяется в этом случае.

Общая информация о налогообложении цифровых активов

Согласно действующему законодательству, налогообложение связанных с цифровыми активами операций осуществляется в Российской Федерации. Отчисления в бюджет страны требуются от лиц, осуществляющих операции с цифровыми активами и получающих прибыль от таких операций. Понимание категорий налогоплательщиков и применяемых ставок налогообложения является важной составляющей в сфере цифровых активов.

Категории налогоплательщиков и ставки налогообложения

Среди лиц, подлежащих уплате налога с цифровых активов, можно выделить следующие категории:

- Физические лица: граждане Российской Федерации и иностранные граждане, находящиеся на территории страны, которые осуществляют операции с цифровыми активами. Для таких лиц применяется ставка налогообложения определенного размера, которая зависит от полученной прибыли от операций с цифровыми активами.

- Юридические лица: компании, предприятия, организации, которые занимаются деятельностью, связанной с цифровыми активами. Для таких лиц также устанавливается ставка налогообложения от прибыли, полученной от операций с цифровыми активами.

Ставка налогообложения с цифровых активов для физических и юридических лиц определена в соответствии с законодательством Российской Федерации. Она может изменяться в зависимости от времени проведения операций, величины полученной прибыли, а также других факторов, устанавливающихся законодательно.

Важно отметить, что налогообложение цифровых активов является обязательным для всех соответствующих категорий налогоплательщиков. Невыполнение данного требования может повлечь за собой правовую ответственность, включая налоговые штрафы и другие санкции.

Нужно ли платить НДС с криптовалюты

Следует отметить, что на сегодняшний день в России нет конкретного законодательства, которое бы четко определяло обязанность уплаты НДС с операций, связанных с криптовалютой. Многие эксперты и предприниматели находятся в затруднении при определении правил для уплаты данного налога.

Однако, несмотря на отсутствие ясных указаний, следует помнить, что в России действует общий принцип о необходимости уплаты НДС с любой деятельности, которая приносит прибыль. Исходя из этого, можно предположить, что при продаже криптовалюты или осуществлении иных операций с ней, может возникнуть обязанность уплаты НДС.

| Действие с криптовалютой | Наличие обязанности по уплате НДС |

|---|---|

| Покупка криптовалюты | НДС, как правило, не взимается, так как покупка криптовалюты не является продажей товара или услуги, подлежащих обложению НДС. |

| Продажа криптовалюты | Возможно возникновение обязанности уплаты НДС с полученной прибыли, так как данная операция может быть квалифицирована как предоставление услуги или продажа ценных бумаг. |

| Майнинг криптовалюты | Возможно возникновение обязанности уплаты НДС с полученной прибыли, поскольку майнинг может быть рассмотрен как предоставление услуги. |

Необходимо отметить, что в случае если организация или физическое лицо зарегистрированы в качестве плательщика НДС, они обязаны вести учет по операциям с криптовалютой и уплачивать соответствующую сумму налога. В случае если лицо не является плательщиком НДС, возникает вопрос о необходимости регистрации в качестве самозанятого и уплаты налога на профессиональный доход.

Важно отметить, что данная информация является общим представлением о возможной обязанности уплаты НДС при операциях с криптовалютой и не является юридической консультацией. При необходимости, рекомендуется обратиться к специалистам налогового права для получения точной информации в соответствии с конкретными обстоятельствами.

Покупка биткоина на бирже

Для начала, необходимо зарегистрироваться на криптовалютной бирже, где предоставляются услуги покупки и продажи биткоина. Важно выбрать надежную биржу, которая соответствует всем требованиям и имеет хорошую репутацию. После успешной регистрации и подтверждения личности, можно приступить к покупке биткоина.

Процесс покупки биткоина на бирже достаточно прост. Пользователю предоставляется возможность выбрать необходимую сумму и цену за один биткоин. Обычно биржи предлагают различные способы оплаты, включая банковские переводы и электронные платежные системы. После выбора оптимальной цены и способа оплаты, пользователь подтверждает сделку и оплачивает необходимую сумму.

Следует отметить, что операции с биткоином и другими криптовалютами в России регулируются определенными законодательными нормами. На данный момент действуют некоторые законы, которые устанавливают правила обращения и использования криптовалюты. Однако важно отметить, что эти законы могут быть изменены или дополнены, поэтому регулярное обновление информации по данному вопросу является важным аспектом для всех участников рынка криптовалют.

Какие законодательные нормы сейчас действуют в отношении криптовалюты?

Одним из ключевых законодательных актов, регулирующих оборот криптовалюты, является закон «О цифровых финансовых активах». Данный закон определяет основные понятия, правила торговли и обращения криптовалютой, а также устанавливает требования к участникам рынка.

Кроме того, в России существует целый ряд нормативно-правовых актов, направленных на регулирование финансовой сферы, включая использование криптовалюты. Важными документами являются законы «О национальной платежной системе», «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и другие.

Банки в свою очередь также подпадают под определенные правила и нормы в отношении операций с криптовалютой. Они обязаны осуществлять контроль за соблюдением законодательства и предотвращать возможное финансирование терроризма и отмывание денег через криптовалютные операции.

Одним из важных направлений законодательной работы является создание условий для развития новых технологий и инноваций в финансовом секторе. Правительство Российской Федерации активно поддерживает инициативы, способствующие развитию технологий блокчейн и криптовалюты, и вносит необходимые изменения в законодательство для их реализации.

Почему банки пристально следят за операциями с цифровыми активами?

Причиной пристального внимания банков к операциям с цифровыми активами является их особый характер. Криптовалюты, в отличие от традиционных финансовых инструментов, функционируют в сфере децентрализованных систем, где участники могут осуществлять транзакции независимо от государственных регуляций. Это может создавать риски для финансовой стабильности и безопасности, поэтому банки стремятся контролировать и мониторить операции с цифровыми активами своих клиентов.

Банки также обязаны следить за операциями с цифровыми активами в целях борьбы с финансовым мошенничеством и легализацией преступных средств. Криптовалюты предоставляют возможность анонимных операций, что может быть использовано для сокрытия незаконных действий. Банковская система стремится предотвратить такие случаи и обеспечить соблюдение требований законодательства в области борьбы с отмыванием денег и финансированием терроризма.

Другим фактором, по которому банки пристально следят за операциями с цифровыми активами, является понимание и оценка рисков, связанных с использованием криптовалют. В силу нестабильности и волатильности цен на цифровые активы, банки могут столкнуться с потенциальными убытками. Поэтому важно следить за операциями с цифровыми активами, чтобы правильно оценить риски и принять соответствующие меры для обеспечения финансовой устойчивости.

Таким образом, банки пристально следят за операциями с цифровыми активами во избежание возможных негативных последствий, обеспечения финансовой стабильности, борьбы с финансовым мошенничеством и оценки рисков. Контроль и мониторинг операций с цифровыми активами позволяют банкам эффективно управлять рисками и обеспечить безопасность финансовых операций.

Ответственность за неуплату налога с криптовалюты

В нашей стране действует законодательство, которое регулирует оплату налогов, включая операции с криптовалютой. Любое лицо или предприятие, занимающиеся этим видом деятельности, должны быть готовыми нести ответственность за неуплату налога. В случае нарушения законодательства и неуплаты налогов, лица, занимающиеся криптовалютой, могут быть подвержены санкциям и штрафам со стороны налоговых органов.

Для избежания проблем с налоговой ответственностью важно соблюдать законодательные нормы и правила, установленные в отношении криптовалюты. Это включает регистрацию и учет операций с использованием криптовалюты, своевременную выплату налогов, подачу отчетной документации и согласование с налоговыми органами любых изменений в связи с использованием криптовалюты.

Неуплата налогов с операций с криптовалютой может привести к серьезным последствиям, включая административные штрафы, арест счетов, конфискацию имущества и даже уголовную ответственность за уклонение от уплаты налогов. Поэтому очень важно относиться к налоговым обязательствам с учетом особенностей операций с криптовалютой и выполнять их должным образом.

В целях соблюдения налогового законодательства и избежания проблем с налоговыми органами, рекомендуется консультироваться с профессиональными налоговыми или юридическими специалистами, которые помогут осуществить операции с криптовалютой в соответствии с требованиями закона.

Важно понимать, что ответственность за неуплату налога с криптовалюты несет каждый индивидуальный пользователь или организация, которые занимаются этим видом деятельности. Соблюдение налоговых обязательств и отчетности важно для строительства правового и прозрачного рынка криптовалюты в России.

В конечном итоге, ответственность за неуплату налога с криптовалюты является неотъемлемой частью участия в этой сфере и требует осознанного подхода к выплате и учету налоговых обязательств. Только соблюдение налогового законодательства позволит участникам криптовалютного рынка защитить себя от негативных последствий и создать благоприятные условия для развития этой инновационной сферы в России.

На что обратить внимание

Как известно, криптовалюта является относительно новым феноменом в финансовой сфере и ее использование не всегда регулируется четкими правилами. Однако, несмотря на это, государство не оставляет без внимания операции с криптовалютой и требует уплаты соответствующих налогов.

В случае неуплаты налога с операций, связанных с криптовалютными активами, лицо может столкнуться с юридической ответственностью. Первым шагом государство может применить действия по предупреждению и информированию о необходимости уплаты налога. Однако, в случае невыполнения обязательств, могут быть применены более серьезные меры, вплоть до привлечения к административной, а в некоторых случаях и уголовной ответственности.

Для избежания негативных последствий и ограничения рисков, необходимо обратить внимание на следующие аспекты:

| 1. | Информированность об обязательствах по уплате налогов с операций, связанных с криптовалютой. Ознакомьтесь с действующими законодательными нормами и требованиями в отношении данной сферы. |

| 2. | Точность и своевременность учета операций с криптовалютой. Ведение подробного учета поможет избежать проблем при уплате налогов и предоставлении необходимой отчетности. |

| 3. | Сотрудничество с квалифицированными специалистами в области налогообложения. Обращение к профессионалам поможет вам разобраться в сложностях налогообложения криптовалюты и соблюсти все требования. |

| 4. | Сохранение документов и отчетности, связанной с операциями с криптовалютой. В случае проверки со стороны налоговых органов, вы сможете предоставить все необходимые документы и избежать непредвиденных ситуаций. |

Уплата налогов с операций, связанных с криптовалютой, является важной составляющей законного и ответственного использования данного финансового инструмента. Соблюдение требований и учет всех нюансов позволит вам избежать проблем с государственными органами и обеспечить стабильность в ваших финансовых операциях.

Кто и как ищет операции с цифровыми активами

В данном разделе мы рассмотрим вопрос о проведении мониторинга операций с цифровыми активами, такими как криптовалюты, в Российской Федерации. Все операции с цифровыми активами находятся под пристальным вниманием со стороны определенных структур и органов, которые ответственны за контроль над денежными потоками и предотвращение возможных нарушений закона.

Одной из основных задач при проведении мониторинга является выявление неправомерных действий или операций, связанных с использованием криптовалюты. Такие действия могут включать легализацию доходов, полученных противозаконным путем, финансирование терроризма, отмывание денег и другие противоправные действия.

Для обнаружения таких операций различные структуры и органы применяют разнообразные методы и технологии, основанные на анализе данных. Они осуществляют систематический контроль, собирая информацию о сделках с цифровыми активами, а также проводя их анализ на предмет наличия подозрительных операций.

Органы, отвечающие за контроль операций с цифровыми активами, взаимодействуют с биржами, платежными системами и прочими участниками финансовых рынков. Это позволяет им получать информацию о сделках, совершаемых пользователями с использованием криптовалюты.

В случае обнаружения подозрительных операций или нарушений законодательства, соответствующие органы и структуры могут провести дополнительное расследование и применить меры, предусмотренные законодательством, для наказания нарушителей.

Контроль операций с цифровыми активами является одним из инструментов, позволяющих государству обеспечивать безопасность финансовой системы и предотвращать возможные преступные действия. Правильная организация и проведение мониторинга операций способствуют снижению рисков и повышению доверия к использованию криптовалюты.