В современном бизнесе, где каждый рубль играет решающую роль, важно научиться максимально эффективно использовать налоговые инструменты. К одному из таких инструментов относится Упрощенная система налогообложения (УСН) – механизм, позволяющий предпринимателям снизить налоговую нагрузку и сосредоточиться на развитии своего бизнеса.

Однако, чтобы воспользоваться всеми преимуществами УСН, необходимо быть осведомленным о том, как получить уведомление о возможности применения данной системы. Ведь решение о переходе на УСН должно быть обоснованным и основываться на знаниях и понимании законодательства, а также рисков и выгод, связанных с данной системой.

В данной статье мы рассмотрим ключевые моменты, о которых стоит знать предпринимателям, желающим получить доступ к возможностям УСН. Здесь мы подробно рассмотрим процедуру уведомления о возможности применения УСН, а также предоставим рекомендации и советы, которые помогут предпринимателям минимизировать риски и максимизировать выгоды от использования данной налоговой системы.

Зачем нужно уведомление о возможности применять УСН?

Определение возможности применения УСН

УСН – это специальная налоговая система, которая предоставляет ИП определенные преимущества и упрощенные условия налогообложения. Для участия в УСН необходимо соответствовать определенным условиям, установленным налоговым законодательством. Уведомление о возможности применять УСН позволяет ИП участвовать в данной системе и воспользоваться ее преимуществами.

Значение уведомления и его роль

Уведомление о возможности применять УСН является основополагающим документом, который позволяет ИП применять упрощенную систему налогообложения. Подача уведомления свидетельствует о том, что ИП соответствует определенным условиям и оправдывает свое право применять УСН. Без уведомления ИП не сможет воспользоваться преимуществами УСН и будет обязан уплачивать налоги по общей системе налогообложения.

Уведомление играет важную роль в процессе налогообложения ИП, поскольку оно позволяет избежать лишних налоговых платежей и использовать упрощенную систему налогообложения, что способствует более эффективному управлению финансами и развитию бизнеса.

Можно ли обойтись без уведомления?

Рассмотрим вопрос о необходимости уведомления о возможности применения упрощенной системы налогообложения (УСН) и возможности обойтись без него.

При переходе на УСН каждый индивидуальный предприниматель (ИП) обязан уведомить налоговый орган о своем намерении применять данную систему налогообложения. Такое уведомление позволяет государственным органам контролировать и регулировать налоговую отчетность ИП, а также определять правомерность применения УСН в каждом конкретном случае.

Однако возникает вопрос о возможности обойти эту процедуру и не подавать уведомление. В некоторых случаях ИП могут рассматривать такую возможность, основываясь на уверенности в своей правоте и соответствии выполняемой ими деятельности условиям применения УСН.

Тем не менее, следует помнить, что отсутствие уведомления может привести к возможным правовым и финансовым последствиям в случае проверки со стороны налоговых органов. В случае обнаружения нарушений, ИП может столкнуться с штрафными санкциями и дополнительными требованиями со стороны налоговых властей.

Таким образом, хотя возможность обойтись без уведомления о применении УСН может казаться привлекательной с точки зрения экономии времени и ресурсов, необходимо тщательно взвесить все риски и преимущества подобного решения. Рекомендуется обратиться к специалистам в области налогообложения для получения консультации и принятия обоснованного решения в данном вопросе.

Как заполнить документ о переходе индивидуального предпринимателя на УСН

В данном разделе будет представлена подробная информация о процессе заполнения документа, который подтверждает переход индивидуального предпринимателя на упрощенную систему налогообложения (УСН). Рассмотрим основные этапы заполнения данного уведомления, которое необходимо предоставить в налоговую инспекцию.

1. Заполнение реквизитов

Перед началом заполнения уведомления о переходе ИП на УСН необходимо указать все реквизиты, которые требуются для правильного оформления документа. В первую очередь, необходимо указать наименование и адрес юридического лица, а также ИНН индивидуального предпринимателя.

2. Указание сведений о предпринимателе

На следующем этапе заполнения необходимо указать подробные сведения о переходящем на УСН индивидуальном предпринимателе. Это включает в себя ФИО, дату рождения, место рождения, образование и другую информацию, которая поможет идентифицировать предпринимателя.

3. Указание видов деятельности

В этом пункте следует указать виды предпринимательской деятельности, которые будут осуществляться после перехода на УСН. Здесь необходимо быть внимательным и точно указать все виды деятельности, которые предусмотрены в уведомлении.

4. Указание налогового периода

Один из важных моментов при заполнении уведомления — указание налогового периода. Здесь следует указать, с какого момента индивидуальный предприниматель планирует перейти на УСН. Обычно налоговый период совпадает с календарным годом, однако есть возможность выбрать и другой вариант, в зависимости от особенностей деятельности.

5. Подписание и предоставление документа

После заполнения всех необходимых данных, следует тщательно проверить правильность заполенных реквизитов и сведений о предпринимателе. После этого необходимо подписать документ и предоставить его в налоговую инспекцию. Для сохранения копии уведомления рекомендуется сделать дубликат.

Таким образом, знание процесса заполнения уведомления о переходе индивидуального предпринимателя на УСН позволит правильно оформить этот документ и избежать возможных ошибок. Важно помнить, что точность и аккуратность в заполнении уведомления являются важными факторами, влияющими на дальнейшую работу с упрощенной системой налогообложения.

Как заполнить уведомление о переходе ИП на УСН

В данном разделе мы рассмотрим процесс заполнения уведомления о переходе индивидуального предпринимателя на упрощенную систему налогообложения (УСН). Важно заполнить данное уведомление правильно и без ошибок, чтобы избежать возможных проблем с налоговыми органами и обеспечить соблюдение законодательства.

Прежде всего, необходимо обратить внимание на структуру и содержание уведомления. Оно должно содержать все необходимые сведения о предпринимателе, а также указание на то, что он желает перейти на УСН. Для удобства заполнения уведомления можно использовать таблицу, содержащую необходимые поля и рекомендации по заполнению.

| Поле | Описание |

|---|---|

| ФИО предпринимателя | Укажите ваше полное имя, включая фамилию, имя и отчество (при наличии). |

| ИНН | Укажите ваш индивидуальный налоговый номер. |

| Адрес регистрации | Укажите ваш адрес регистрации в соответствии с документами. |

| Дата перехода на УСН | Укажите дату, с которой вы планируете начать применять УСН. |

После заполнения всех полей уведомления, необходимо проверить информацию на наличие ошибок и опечаток. Рекомендуется также ознакомиться с требованиями и правилами заполнения уведомления, установленными налоговыми органами. Обратите внимание на необходимость предоставления надлежаще оформленной подписи и печати предпринимателя, если таковые применимы.

После проверки и подписания уведомления, оно должно быть передано в налоговую службу. Для этого можно воспользоваться различными способами – лично посетить налоговое учреждение и сдать уведомление в печатном виде или в электронной форме через специальные порталы и сервисы.

Важно помнить, что уведомление о переходе на УСН является важным документом и его заполнение должно быть осуществлено тщательно. Неверное заполнение или несвоевременное предоставление уведомления может повлечь за собой штрафы и негативные последствия для предпринимателя. Поэтому рекомендуется обратиться за консультацией к специалисту или ознакомиться с подробными инструкциями от налоговых органов, чтобы избежать возможных ошибок.

Как подать заявление о применении УСН в налоговую

Этот раздел статьи посвящен процедуре подачи заявления о применении упрощенной системы налогообложения (УСН) в налоговую службу. Здесь мы рассмотрим необходимые шаги и детали для эффективного и правильного заполнения заявления.

Прежде чем приступить к подаче заявления, важно убедиться, что все необходимые документы подготовлены. Во-первых, вам понадобится паспорт или иной документ, удостоверяющий личность, чтобы подтвердить ваше право на подачу заявления. Во-вторых, следует иметь при себе все налоговые декларации, финансовые отчеты и другие документы, подтверждающие вашу деятельность и доходы.

Перед заполнением заявления, важно тщательно ознакомиться с инструкцией, приложенной к нему. Инструкция содержит подробную информацию о том, как правильно заполнить каждую часть заявления, что поможет избежать ошибок и ускорит процесс его рассмотрения. Уделите достаточно времени для изучения инструкции, чтобы быть уверенным в правильности заполнения заявления.

Далее, необходимо аккуратно заполнить все поля заявления, соблюдая требования налоговой службы. Важно обратить внимание на детали, такие как правильность указания ИНН, адреса и контактных данных. Ошибки при заполнении могут привести к задержке рассмотрения вашего заявления или даже к его отказу.

После заполнения заявления, оно должно быть лично подано в налоговую службу. Вам придется предоставить оригинал заявления и персонально подписать его в присутствии сотрудника налоговой службы. Не забудьте взять копию заявления для себя на случай каких-либо непредвиденных обстоятельств.

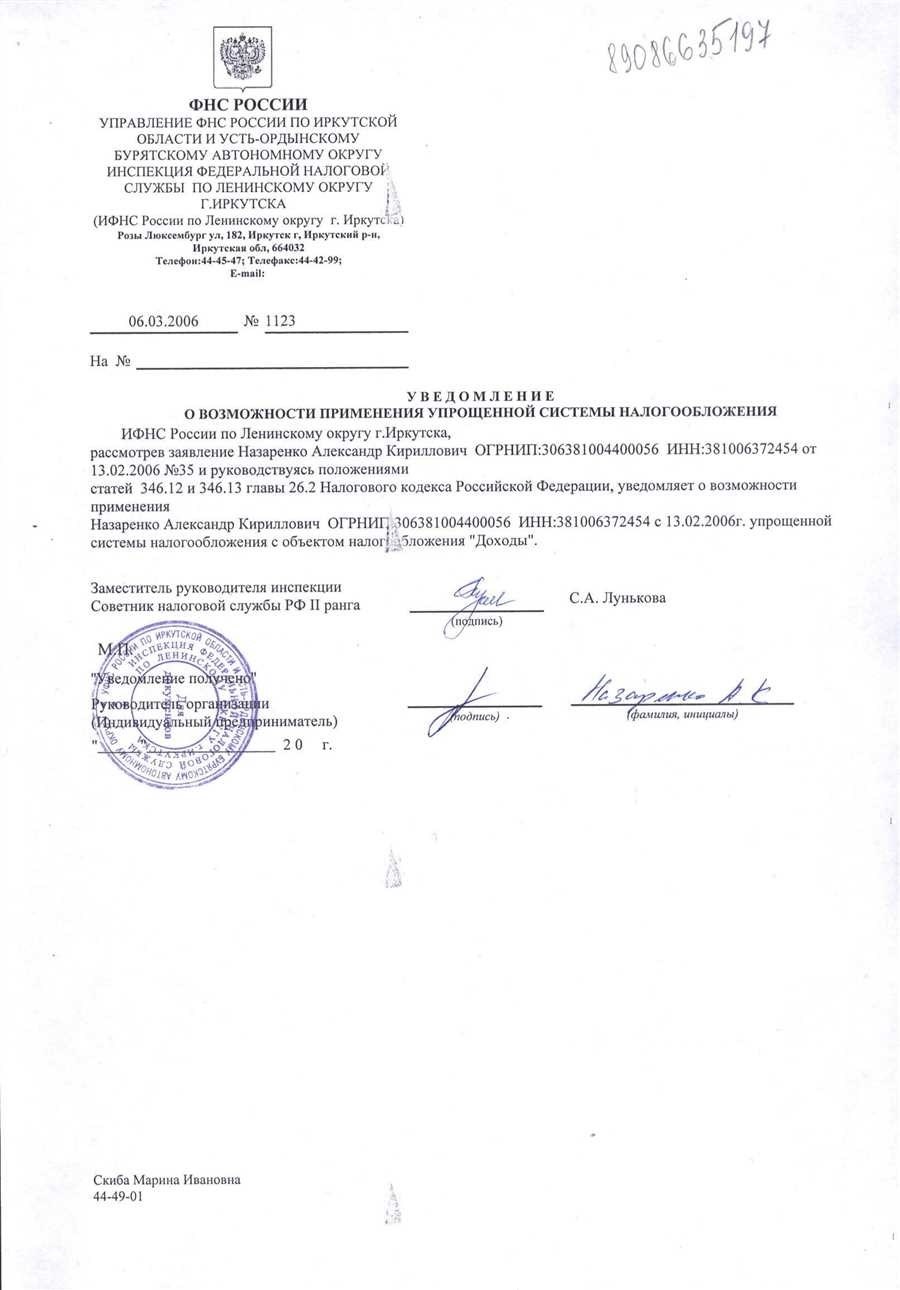

После подачи заявления, налоговая служба проведет проверку и рассмотрение вашего заявления. В случае положительного решения, вам будет выдано уведомление о применении УСН. Важно сохранить данное уведомление в надежном месте, так как оно является официальным документом, подтверждающим ваш статус на упрощенной системе налогообложения.

Таким образом, подача заявления о применении УСН в налоговую требует тщательного подготовления и внимательного заполнения. Соблюдение всех требований и правил поможет сэкономить время и избежать неприятных последствий. Не забывайте, что правильное заполнение заявления и своевременное его подача являются важными шагами к успешному применению УСН и облегчению вашей налоговой нагрузки.