Иногда жизнь может подкинуть нам неожиданные финансовые проблемы, которые требуют немедленного решения. В таких ситуациях важно уметь грамотно управлять своими долгами и найти способы облегчить их бремя. Одним из таких способов является реструктуризация долгов, которая позволяет пересмотреть условия погашения и достигнуть более комфортной финансовой ситуации.

Но как же определить, нужна ли вам реструктуризация долгов? И какой будет наиболее выгодный и эффективный план действий в данной ситуации? Сегодня мы рассмотрим некоторые полезные советы и рекомендации, которые помогут вам ответить на эти вопросы и принять правильное решение.

Первым шагом в оценке необходимости реструктуризации долгов является анализ вашей текущей финансовой ситуации. Оцените свои доходы и расходы, выявите основные источники долгов и их сумму. Таким образом, вы сможете более четко представить, насколько критична ситуация и какие ресурсы требуются для ее преодоления.

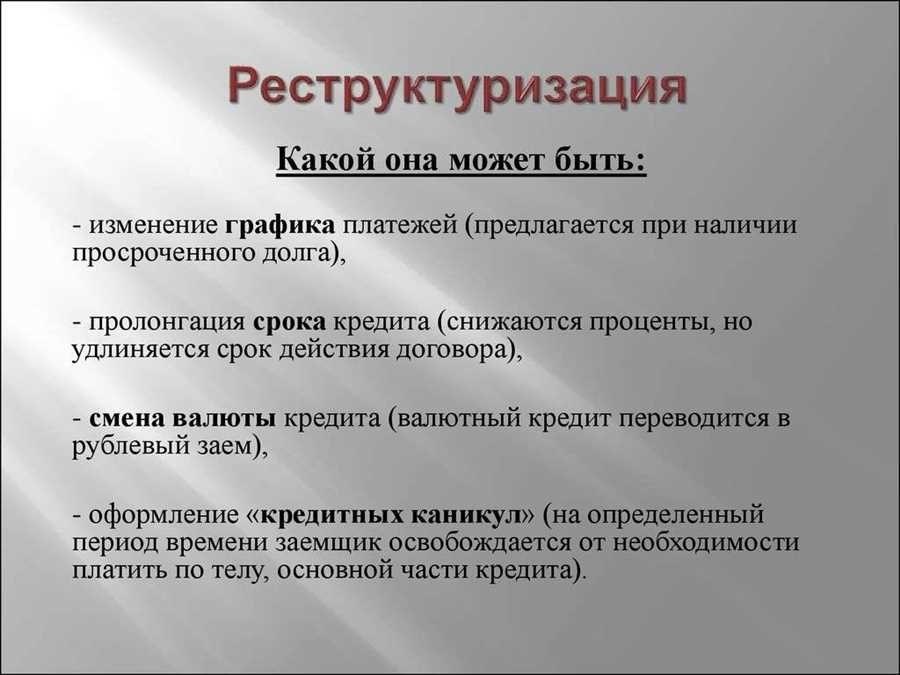

Важно учитывать, что реструктуризация долгов может представлять собой не только изменение сроков или суммы погашения, но и пересмотр условий кредита или займа. Например, путем переноса долга на другой финансовый инструмент с более низкой процентной ставкой или изменением графика погашения. Такие варианты, в сочетании с грамотным планированием, могут помочь вам значительно снизить финансовую нагрузку и упростить управление долгами.

Когда вводится процедура реструктуризации долгов при банкротстве?

В данном разделе мы разберем, каким образом определяется необходимость введения процедуры реструктуризации долгов при банкротстве и какие условия должны быть выполнены для ее применения.

Возможные ситуации, требующие реструктуризации долгов

Процедура реструктуризации долгов применяется в случаях, когда заемщик неспособен в полном объеме выплачивать свои задолженности вовремя. В основном, это происходит из-за финансовых трудностей, обусловленных падением доходов или увеличением расходов. В таких ситуациях реструктуризация долгов может стать эффективным механизмом, позволяющим заемщику восстановить свою платежеспособность и избежать банкротства.

Критерии применения процедуры реструктуризации

Для введения процедуры реструктуризации долгов необходимо выполнение ряда условий. Во-первых, заемщик должен предоставить достоверную информацию о своей финансовой ситуации, включая долги, доходы и расходы. Кроме того, должны быть предприняты все возможные меры для улучшения финансового положения заемщика, например, снижение расходов или поиск дополнительных источников дохода.

Во-вторых, банк или кредитор должен убедиться, что реструктуризация долга является более предпочтительным вариантом, чем банкротство заемщика. Для этого проводится анализ финансовых показателей заемщика, его перспектив на рынке, конкурентоспособности и других факторов, влияющих на возможность возврата долга.

Наконец, необходимо получить согласие всех заинтересованных сторон, включая кредиторов и заемщика, на условия реструктуризации долга. Это позволяет достичь согласия по снижению процентных ставок, изменению сроков погашения долга или другим изменениям, которые помогут заемщику вернуться на путь финансовой устойчивости.

Таким образом, процедура реструктуризации долгов при банкротстве вводится в случаях, когда заемщик не может выполнить свои обязательства вовремя из-за финансовых трудностей. Применение данной процедуры требует предоставления достоверной информации о финансовом положении заемщика, анализа его перспектив и получения согласия всех заинтересованных сторон на условия реструктуризации долга.

Какие есть плюсы и минусы у реструктуризации

Одним из главных плюсов реструктуризации является то, что она может предоставить должнику возможность сократить свою задолженность и перераспределить платежи на более длительный срок. Это может помочь снизить давление на бюджет и облегчить финансовое положение должника. Кроме того, реструктуризация может предоставить возможность сохранить деловые отношения между должником и кредитором, что может быть важным для долгосрочного успеха бизнеса.

Однако, реструктуризация также имеет свои недостатки. Она может быть сложным и длительным процессом, требующим значительных усилий и ресурсов со стороны всех участников. Кроме того, реструктуризация может привести к негативным последствиям для кредиторов, поскольку они рискуют потерять часть своих финансовых средств или получить их с существенной задержкой. Для кредиторов также может быть сложно оценить реальные перспективы возврата задолженности после реструктуризации.

В целом, решение о реструктуризации долга зависит от конкретной ситуации и целей каждого участника. Для должника реструктуризация может быть спасением от финансовой нестабильности и банкротства. Для кредиторов реструктуризация может быть шансом на сохранение инвестиций и восстановление долга. Однако, все участники должны тщательно взвесить все плюсы и минусы, а также провести анализ рисков и потенциальных выгод перед принятием окончательного решения.

Банкам не нужна реструктуризация. Почему?

Первое, что следует отметить, это то, что реструктуризация долгов может привести к снижению доходности для кредиторов. Банки выдают кредиты с целью получения прибыли от процентов по займам. Когда происходит реструктуризация и условия кредита меняются, доходность для банка может снизиться, что негативно сказывается на его финансовых показателях.

Кроме того, реструктуризация может вызвать негативные последствия для репутации банка. Если банк соглашается на реструктуризацию долга, это может интерпретироваться как признание его неплатежеспособности и нежелания работать с должниками в рамках установленных условий. Это может отразиться на доверии клиентов и привести к убыткам в будущем.

Еще один фактор, о котором следует упомянуть, это потеря времени и ресурсов, связанная с процессом реструктуризации. Банки должны взаимодействовать с должниками, проводить анализ и вырабатывать новые условия кредитного соглашения. Все это требует дополнительных затрат времени и сил со стороны банка, которые могут быть направлены на другие приоритетные задачи.

В то же время, банки имеют другие механизмы для взыскания задолженности. Например, они могут обратиться в суд или передать долг коллекторскому агентству. Эти меры позволяют банкам восстановить часть или всю задолженность без необходимости проводить реструктуризацию и рисковать своей доходностью.

| Преимущества реструктуризации для должников | Недостатки реструктуризации для банков |

|---|---|

| Снижение ежемесячных платежей | Снижение доходности |

| Получение отсрочки платежей | Потеря репутации |

| Пересмотр условий кредита в зависимости от финансового положения должника | Потеря времени и ресурсов |

В целом, реструктуризация долгов имеет свои плюсы и минусы как для должников, так и для банков. Однако, для банков она может оказаться невыгодной из-за снижения доходности, риска потери репутации и затрат времени и ресурсов.

Какие долги можно реструктуризировать

В данном разделе мы рассмотрим основные виды долгов, которые могут быть подвергнуты реструктуризации. Реструктуризация представляет собой процесс изменения условий существующего долгосрочного или краткосрочного долгового обязательства. Она может включать в себя изменение графика погашения, процентных ставок, предоставление отсрочки платежей или даже сокращение суммы задолженности.

Одной из категорий долгов, подлежащих реструктуризации, являются корпоративные долги. Это долговые обязательства компаний, которые могут возникать в процессе их деятельности. Корпорации могут сталкиваться с финансовыми трудностями, вызванными различными факторами, такими как экономический спад, конкурентные проблемы или изменения в законодательстве. Реструктуризация корпоративных долгов может помочь компаниям восстановить их финансовую устойчивость и снизить риски дефолта.

Другой вид долгов, подлежащих реструктуризации, — государственные долги. Государства также могут столкнуться с финансовыми проблемами, вызванными экономическими кризисами, непредвиденными расходами или неправильным управлением финансовых ресурсов. Реструктуризация государственных долгов может быть важным инструментом для восстановления экономической стабильности и возвращения на путь устойчивого развития.

Также реструктуризации могут подвергаться долги физических лиц. Это могут быть кредиты на приобретение недвижимости, автомобилей или потребительские кредиты. Физические лица могут оказаться в сложной финансовой ситуации из-за потери работы, понижения доходов или неожиданных расходов. Реструктуризация их долговых обязательств может помочь снизить финансовую нагрузку и упростить процесс погашения задолженности.

Важно отметить, что каждый случай реструктуризации является уникальным. Все детали и условия реструктуризации долга должны быть тщательно проработаны и оговорены между сторонами, чтобы достичь наилучшего результата и учесть интересы всех заинтересованных сторон.

Что такое реструктуризация

Этот процесс может быть полезным для должников, которые временно испытывают финансовые трудности и не в состоянии погасить свои долги по текущему графику. Реструктуризация позволяет им перегруппировать свои финансовые обязательства таким образом, чтобы сделать их более управляемыми и сократить риски невыполнения.

Однако реструктуризация также имеет свои недостатки. Пересмотр долговых обязательств может повлечь за собой дополнительные расходы для должника, такие как комиссии по реструктуризации или повышенные процентные ставки. Кроме того, в некоторых случаях, реструктуризация может негативно отразиться на кредитной истории должника, что затруднит получение кредита в будущем.

Воспользоваться возможностью реструктуризации могут как физические лица, так и юридические лица. Ключевым условием для обращения за реструктуризацией является наличие финансовых трудностей или невозможность исполнить свои обязательства по долгу. В таких случаях реструктуризация может предоставить необходимое действие — изменение условий долга, чтобы облегчить финансовое положение должника. Однако решение о реструктуризации должно быть принято в согласовании с кредитором и может потребовать дополнительных документов и объяснений, чтобы подтвердить факт финансовых затруднений.

Кто вправе воспользоваться реструктуризацией

В данном разделе мы рассмотрим, кому предоставляется возможность воспользоваться процедурой реструктуризации своих долгов. Эта процедура не доступна всем, так как она предназначена только для определенной категории лиц, которые находятся в особых условиях или сталкиваются с определенными проблемами.

Одной из категорий лиц, имеющих право на реструктуризацию долгов, являются физические лица, испытывающие финансовые трудности. Это могут быть люди, которые потеряли работу, столкнулись с непредвиденными расходами или стали жертвами мошенничества. В таких ситуациях реструктуризация долгов может помочь им вернуть финансовую стабильность и избежать банкротства.

Кроме того, предприниматели и компании также имеют возможность воспользоваться реструктуризацией долгов. Это актуально для предприятий, находящихся в трудных экономических условиях или сталкивающихся с проблемами платежеспособности. Реструктуризация долгов позволяет им улучшить свою финансовую ситуацию, распределить выплаты по долгам в более удобном для них режиме и избежать прекращения деятельности.

| Категория лиц | Примеры |

|---|---|

| Физические лица | Люди, потерявшие работу, попавшие в трудную жизненную ситуацию, столкнувшиеся с непредвиденными расходами или мошенничеством |

| Предприниматели и компании | Предприятия, находящиеся в трудных экономических условиях или испытывающие проблемы с платежеспособностью |

Важно отметить, что решение о возможности реструктуризации долгов принимается компетентными органами, такими как суд или финансовые учреждения. Лица, желающие воспользоваться этой процедурой, должны предоставить документы и доказательства своей финансовой неплатежеспособности или ухудшенной платежеспособности.

Как выглядит план реструктуризации

Этапы плана реструктуризации

План реструктуризации состоит из нескольких основных этапов, каждый из которых имеет свою важность и назначение. Первым этапом является анализ финансового положения и возможностей должника. При этом рассматриваются не только текущие задолженности, но и потенциальные доходы, а также возможные изменения в экономической ситуации страны или региона, которые могут повлиять на погашение долга.

На втором этапе происходит оценка возможных вариантов реструктуризации и выбор оптимального решения. В этом процессе учитываются интересы как должника, так и кредиторов. Определение конкретной схемы реструктуризации происходит на основе анализа финансовых данных, правовых и экономических аспектов, а также консультации с экспертами.

Третий этап связан с разработкой детального плана реструктуризации, который формализует все предлагаемые изменения и меры. В этом плане должны быть четко прописаны новые условия погашения долга, сроки и график платежей, а также механизмы контроля и обеспечения выполнения обязательств.

Структура плана реструктуризации

Структура плана реструктуризации может варьироваться в зависимости от конкретной ситуации и потребностей сторон. Однако, в общем виде, план обычно включает следующие основные разделы:

1. Введение, в котором кратко описывается контекст реструктуризации и ее цели.

2. Анализ финансового положения должника.

3. Варианты реструктуризации и их оценка.

4. Определение предпочтительного варианта реструктуризации.

5. Детальный план реструктуризации.

6. Механизмы контроля и обеспечения выполнения обязательств.

Каждый из этих разделов подробно разрабатывается с учетом особенностей конкретной ситуации и потребностей сторон. Важно отметить, что план реструктуризации должен быть прозрачным и понятным для всех участников процесса, чтобы обеспечить доверие и согласованность.